Финансирование геологоразведочных работ на континентальном шельфе за последние десять лет сократилось почти в 3,5 раза

Шельф является одним из наиболее перспективных объектов для добычи нефти и природного газа. Но, пожалуй, основной проблемой, связанной с его разработкой, является отсутствие достаточного количества данных о геологической структуре этой территории. EastRussia разбиралась в причинах.

фото: Росгеология

фото: Росгеология

Будущее под водой

Ограниченность запасов углеводородного сырья на суше предопределяет поиск полезных ископаемых на континентальном шельфе. «Весь прирост запасов углеводородов за последние 5 лет обеспечен за счет открытия морских месторождений. Вспомним, это акватория Персидского залива, это африканский шельф (Ангола, Мозамбик, ЮАР), это открытие два года тому назад восточного сектора Средиземного моря. В России абсолютно такая же ситуация, – рассказывает генеральный директор ФГБУ «ВНИИОкеангеология» Борис Шумский. – Наверное, это наше будущее, и этим предстоит заниматься».

Справка:

Согласно данным ФГБУ «ВНИИОкеангеология», в России действует 151 лицензия на углеводородное сырье в границах акватории, в том числе 124 относится непосредственно к шельфу, 27 – к транзитной зоне. Основная доля лицензионных участков – 58% – связана с разведкой и добычей (совмещенные лицензии), 28% – с эксплуатацией и 14% – с геологическим изучением. В числе главных лицензиатов – «Роснефть» (50 лицензий), «Газпром» (33), «Лукойл» (18) «Газпром нефть» (10), «Новатэк» (10).

Площадь континентального шельфа РФ превышает 6 млн кв. км. Примерно на 4,5 млн кв. км есть перспективы с точки зрения наличия запасов углеводородов. Однако значительная часть этой площади изучена слабо. «Естественно, наиболее высокая плотность изученности относится к лицензионным участкам», – уточнил Борис Шумский.

Ресурсная база континентального шельфа России оценивается в 19 млрд т нефти и 113 трлн куб. м газа. Но более 2/3 объема – это прогнозируемый ресурс с низкой степенью разведанности, проинформировал руководитель «ВНИИОкеангеология».

Геологическое изучения шельфа архипелага Шпицберген фото ВНИИ Океангеология.jpg

Геологическое изучения шельфа архипелага Шпицберген фото ВНИИ Океангеология.jpg

К настоящему времени лучше всего изучен шельф Карского, Баренцева, Печорского морей, слабее – океанических бассейнов восточной Арктики и Дальнего Востока. Хотя серьезные наработки достигнуты по Охотскому морю: еще в 1970-1980-х были открыты такие нефтегазовые месторождения, как Пильтун-Астохское, Одопту-море, Лунское, Чайво, Аркутун-Даги. В настоящее время они служат ресурсной базой проектов «Сахалин-1» и «Сахалин-2».

Геологической информации о недрах Охотского моря становится больше. В 2017 году на Аяшском лицензионном участке по результатам бурения и испытания поисково-оценочной скважины открыто месторождение нефти «Нептун» (является частью проекта «Сахалин-3»). Через несколько лет стало известно об открытии на том же участке месторождения «Тритон».

В разведку не идут

Все же основные достижения отрасли базируются на советском опыте, уточнил заместитель гендиректора по научной работе Института проблем нефти и газа (ИПНГ) Василий Богоявленский. Для изучения геологического строения акваторий морей той же арктической зоны Советский Союз направлял громадные средства, в том числе, заказывался специализированный флот, создавалось исследовательское оборудование. Со временем технологии позволили осуществлять разработку на шельфе, а страна, говорит представитель ИПНГ, вышла на лидирующие позиции, обогнав по освоению ресурсов США, Канаду, Норвегию (88% добычи нефти и газа в Арктике приходится на Россию).

До настоящего времени широко используются данные геологоразведки, накопленные при СССР. Но в постсоветский период объем поисковых работ постепенно стал сворачиваться, что может отразиться в недалеком будущем.

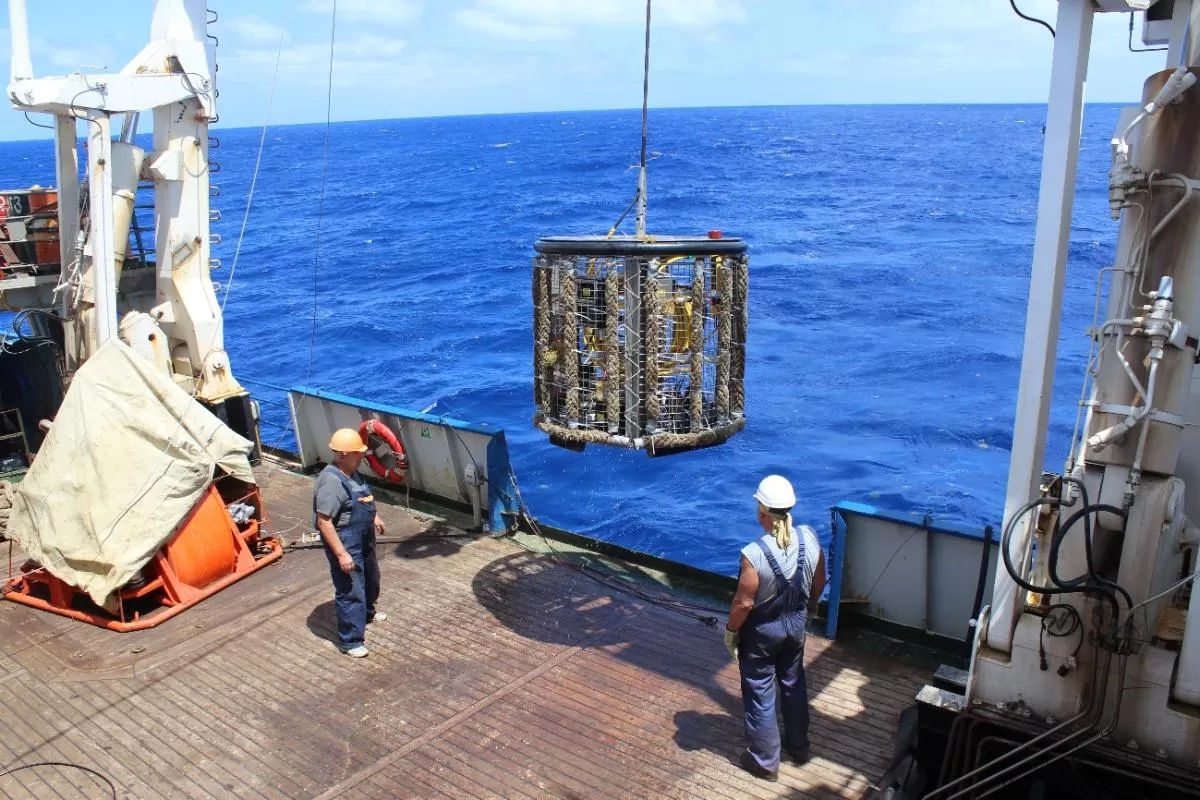

Поиск полиметаллических сульфидных руд. фото: Росгеология

Поиск полиметаллических сульфидных руд. фото: Росгеология

«Берем объем годового бурения – эксплуатационного и поисково-разведочного. Делим одно на другое. В советское время этот коэффициент был 1:5, то есть на пять эксплуатационных скважин бурилась одна поисково-разведочная. Сейчас на 35 эксплуатационных скважин приходится одна поисково-разведочная. В семь раз упали объемы геологоразведочных работ», – обеспокоен Василий Богоявленский.

В настоящее время по более чем половине лицензионных обязательств не проведено поисковое бурение в должном виде, подчеркнул он.

Все зависит от целевого финансирования, которое последнее десятилетие падает, свидетельствует Борис Шумский. Поисково-разведочные работы на континентальном шельфе в основном выполнялись за счет недропользователей, но они сильно сократили расходы: в 2014 году компании на эти цели направляли 114 млрд руб., а в 2023-м – 33 млрд (план на 2024-й еще меньше – 30 млрд руб.) Для сравнения, федеральный бюджет обычно выделяет 2-3 млрд руб. ежегодно.

Как следствие, страдает флот, оказывающий геолого-геофизические услуги на шельфе. В этом году ни одно научно-исследовательское судно не выйдет на поисковые работы, подчеркивает генеральный директор АО «МАГЭ» Алексей Казанин. В то же время ежегодное обслуживание одной единицы флота обходится в 200-300 млн руб.

Научно-исследовательское судно «Профессор Логачев». фото: Росгеология

Научно-исследовательское судно «Профессор Логачев». фото: Росгеология

Введенные санкции не дают возможности заработать на иностранных заказах, что усугубляет финансовое положение. В этой связи крайне важно поддержать отечественных специалистов и сохранить собственный спецфлот, иначе в будущем придется опираться только на возможности Китая, не исключает Алексей Казанин.

«Мы близки к критической точке невозврата, – в свою очередь предупреждает Василий Богоявленский. – Где она, точно не знаю, но практически половина судов [сейчас] в нерабочем состоянии».

Ситуация с поисковыми работами на шельфе отражает общую, далеко не радужную картину с воспроизводством минерально-сырьевой базы.

«У нас проблема по поисковой геологии, региональному заделу. В частности, Якутия считается богатейшим регионом по полезным ископаемым, по всем направлениям: и по твердым и по углеводородам. Но сегодня исследовано 16% территории. 84% не изучено: мы не знаем ни прогнозных ресурсов, не знаем результаты поисковой геологии, не представляем картину. Такая ситуация возникает в целом по РФ», – делает вывод сенатор, экс-глава Якутии Егор Борисов.

Проблема грозит технологической отсталостью. По словам Егора Борисова, больше 30 лет в Якутии не могут найти месторождения алмазов. «Это проблема технологий. Алмазы должны быть, потому что россыпные алмазы находят, а откуда они появились? Они всегда от коренных месторождений приходят, а коренные не можем найти», – привел пример сенатор.

Тяжелая проблема сохраняется с кадрами. В 1991 году в различных геологических службах работало порядка 300 тыс. человек, сейчас – в 11 раз меньше.

В поисках системного подхода

По мнению бывшего главы Якутии, для увеличения финансирования поисковых работ должен быть воссоздан фонд воспроизводства минерально-сырьевой базы (такая структура действовала в 1990-х). В качестве аналогии он привел историю с дорожным фондом, который также ликвидировали в начале 2000-х. Усилиями депутатов и Министерства транспорта в 2011 году он был возрожден. Сейчас дорожный фонд эффективно работает как на региональном, так и на федеральном уровне, оценивает Егор Борисов.

В настоящее время налог на добычу полезных ископаемых (НДПИ) дает в госбюджет не менее 10 трлн руб. Как вариант, предлагает сенатор, направлять из этой суммы 1-1,5% в фонд воспроизводства минерально-сырьевой базы. Таким образом, поступления ежегодно составляли бы 100-150 млрд руб., и этого по крайней мере хватило на восполнение регионального задела геологических исследований, считает он.

автор/источник фото: dotshock/Shutterstock

автор/источник фото: dotshock/Shutterstock

«Вся страна должна быть изучена по клеткам для того, чтобы потом пришел геолог и занимался в рамках прогнозных результатов по конкретным полезным ископаемым на конкретных площадках», – пояснил Егор Борисов.

Возрождать фонд воспроизводства минерально-сырьевой базы нужно, на за счет каких источников, рассуждает Василий Богоявленский. Вероятно, поступления от НДПИ в бюджет уже расписаны, а введение дополнительной налоговой нагрузки вряд ли найдет понимание у компаний, не исключил он.

«С точки зрения государственного решения воссоздание такого фонда, на мой взгляд, практически реализуемо. Более того, оно было бы спасительным для Минприроды, потому что каждый год ходить в Минфин и защищать бюджет – это одно, а когда у тебя есть системный инструмент со своим источником финансирования – это совсем другое дело», – считает советник гендиректора «Росатома», в прошлом замглавы Минвостокразвития Александр Крутиков.

Геологоразведка требует больших финансовых затрат и времени, но этот вызов нужно принять. По словам сенатора Александра Жукова, наличие ресурсов в недрах остается одним из важнейших преимуществ российской экономики. На правительственном уровне будут внесены коррективы в Стратегию развития минерально-сырьевой базы РФ до 2035 года, в том числе предусматривающие ее продление до 2050 года. Акцент предполагается делать на актуализацию положений, касающихся проведения геологоразведочных работ и переработки дефицитных полезных ископаемых, уточнил представитель Совфеда.

Поиск полиметаллических сульфидных руд. фото: Росгеология

Поиск полиметаллических сульфидных руд. фото: Росгеология

Действительно, если говорить об арктической зоне России, там сосредоточены не только нефть и газ, но также 61% запасов редкоземельных металлов, 49% олова, около 50% меди, 20% титана, 22% серы. Однако по твердым полезным ископаемым добыча крайне низкая, извлечение тех же редкоземов в абсолютных показателях мизерное, подчеркнул Александр Крутиков: «РФ продолжает закупать редкоземельные металлы в Китае и других странах. Мы не обеспечиваем своим сырьем экономику, притом что своих запасов у нас более чем достаточно».

По его словам, если взять минерально-сырьевые центры, относящиеся к Арктике, от Мурманской области до Чукотки включительно, то из 11 таких центров только три (Мурманск, Норильск, Воркута), сформировавшиеся еще при СССР, работают с более-менее полной отдачей. «Потому что вся инфраструктура была создана в советское время, и она создавалась опережающим темпами», – отметил спикер.

Конечно, жизнь не стоит на месте. В настоящий момент в процессе создания и запуска такие крупные проекты, как «Арктик СПГ», «Восток Ойл», ГОК «Баимский». Вместе с тем, чтобы была обеспечена их реализация, строилась сопутствующая инфраструктура, предпринимались индивидуальные подходы, которые согласовывались на самом высоком политическом уровне, тогда как нужна системность мер, считает представитель «Росатома».

«Без системных решений, в том числе регуляторного характера, в части развития арктических минерально-сырьевых центров этот разрыв между сегодняшним днем и потенциалом никак не преодолеть», – заключил Александр Крутиков.

Павел Усов Трутнев отметил снижение инвестактивности в ряде регионов ДФО

Трутнев отметил снижение инвестактивности в ряде регионов ДФО

«Порт Эльга» запустит терминал и железную дорогу в 2025 году

«Порт Эльга» запустит терминал и железную дорогу в 2025 году

Китай намерен и дальше развивать торговлю с Россией

Китай намерен и дальше развивать торговлю с Россией

Минфин РФ отнес Камчатку к группе регионов с высокой долговой устойчивостью

Минфин РФ отнес Камчатку к группе регионов с высокой долговой устойчивостью

Межрегиональный форум-штаб «БАМ туристический» проходит в Тынде

Межрегиональный форум-штаб «БАМ туристический» проходит в Тынде

«На одной мотивации тяжело тянуться» — откровения начинающего разработчика игр

«На одной мотивации тяжело тянуться» — откровения начинающего разработчика игр

Пульс угля — 21 октября: угольная промышленность в моменте

Пульс угля — 21 октября: угольная промышленность в моменте

Поезд Деда Мороза посетит дальневосточные города

Поезд Деда Мороза посетит дальневосточные города

На воды в ЕАО! Или как я дикарём поехала в Кульдур

На воды в ЕАО! Или как я дикарём поехала в Кульдур

«Вьетнам — это центр внимания ведущих мировых держав»

«Вьетнам — это центр внимания ведущих мировых держав»

Пульс угля — 14 октября: угольная промышленность в моменте

Пульс угля — 14 октября: угольная промышленность в моменте