Актуальная ситуация в угольной промышленности в России и мире. Партнерский проект Coal center analytics (CCA) и портала EastRussia.

фото: Adam J/Shutterstock

фото: Adam J/Shutterstock На прошедшей неделе на Атлантическом угольном рынке цены вернулись к росту, достигнув 3-месячного максимума, удерживаясь в диапазоне 116-118 долл./т. Поддержку котировкам оказывает сокращение запасов на складах, укрепление цен на газ в связи со снижением поставок, а также прогнозы уменьшения объемов ветрогенерации. Запасы на терминалах ARA сокращаются пятую неделю подряд, составив 6.1 млн т., при этом операции по реэкспорту в другие страны приостановились.

Газовые котировки на хабе TTF укрепились до 306 долл./1000 м3 (+27 долл./1000 м3 к 13.03.2024 г.) на фоне сокращения поставок норвежского газа в связи с техническим обслуживанием нескольких месторождений. Хранилища по-прежнему заполнены на 60%.

Котировки южноафриканского угля 6000 превысили уровень 100 долл./т. впервые с середины декабря 2023 года благодаря росту индексов в Европе, а также стабильному спросу со стороны Индии и Пакистана. Некоторые участники рынка отмечают, что на апрель все партии оказались распроданы, что также способствует росту цен.

Exxaro Resources сокращает производственные расходы, чтобы иметь возможность продолжать перевозить уголь автотранспортом в адрес экспортных терминалов. В 2023 г. перевозка автотранспортом в компании Exxaro составила около 0.5 млн т., или 10% от экспортированных 5.1 млн т. Остальной объем пришелся на ж/д отправки в адрес терминала Richards Bay Coal Terminal (RBCT).

Учитывая, что провозные мощности ж/д инфраструктуры останутся ограниченными в 2024 г., Exxaro рассчитывает экспортировать 5.7-6.3 млн т. в 2024 г., оставаясь прибыльной, даже если цены упадут до 80 долл./т.

Южноафриканский оператор Transnet планирует провести обслуживание ж/д линии до RBCT с 11 по 20 июля. В связи с этим погрузка в адрес RBCT будет приостановлена и отгрузки на суда будут осуществляться с использованием складских запасов, которые в настоящее время составляют 2.69 млн т., тогда как к моменту начала обслуживания на складах должно находиться около 5 млн т. во избежание перебоев или замедления в экспортных операциях.

В Китае цены спот на уголь 5500 ккал/кг NAR в порту Qinhuangdao ушли вниз на 7 долл./т. до 122 долл./т. по причине продолжающегося снижения внутренних цен из-за ослабления спроса со стороны энергетических и промышленных предприятий, а также в связи с потеплением и высокими запасами на складах. Потребление угля на электростанциях сократилось с начала месяца на 9%. Кроме того, компания Shenhua, подразделение China Energy, 14 марта понизила цены в провинции Внутренняя Монголия на 2.5 долл./т. Некоторые трейдеры в КНР ожидают, что понижательный тренд будет продолжаться еще 2-3 недели.

Запасы на 6 крупнейших прибрежных ТЭС увеличились на 0.2 млн т. до 13 млн т., потребление упало с 807 тыс. т. до 782 тыс. т./сутки. Запасы в 9 крупнейших портах составили 22 млн т., почти не изменившись по сравнению с предыдущей неделей.

Индекс индонезийского угля 5900 GAR подешевел на 1 долл./т. до 93 долл./т. на фоне высоких фрахтовых ставок и падения внутренних цен в Китае. Давление на котировки также оказывают высокие запасы на складах предприятий в Индии, которые увеличились за прошедшую неделю на 3% и достигли исторического максимума в 48 млн т., что также обусловлено увеличением предложения внутри страны. Кроме того, волатильность в ценах привела к большому спреду между ценами спроса и предложения.

Котировки австралийского угля двигаются в коридоре 123-125 долл./т. Давление на цены оказывает замедление активности на спотовом рынке ввиду сезонного фактора, а также высокие и волатильные фрахтовые ставки. Снижение цен на внутреннем рынке КНР приводит к тому, что в некоторых случаях китайские покупатели пытаются пересмотреть цены по уже заключенным соглашениям.

Котировки австралийского металлургического угля HCC находятся на уровне 245 долл./т. Участники рынка отмечают, что на прошедшей неделе около 0.5 млн т. не могли найти своего покупателя и поставщики из США продавали материал по демпинговым ценам.

Австралийский инвестиционный банк Macquarie прогнозирует среднюю цену на коксующийся уголь (HCC) на уровне 300 долл./т. до конца текущего года. Аналитики объясняют это более слабым рынком по сравнению с ситуацией в прошлом году, главным образом из-за улучшения предложения в ближайшей перспективе. Macquarie также ожидает, что поставки угля из Австралии в текущем году возрастут до 160 млн т.

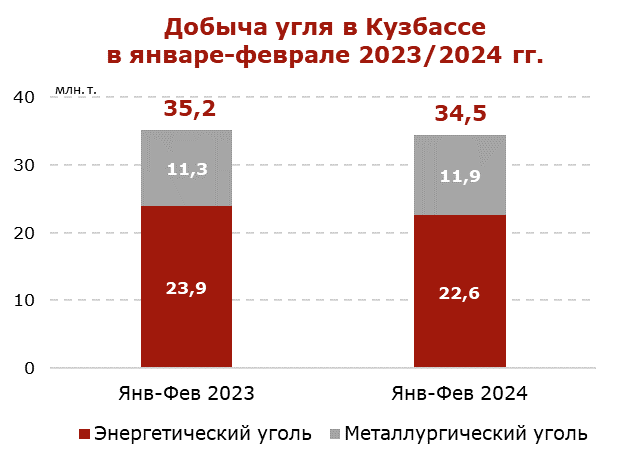

Добыча угля в Кузбассе упала на 2% в январе-феврале 2024 года

Падение добычи в Кузбассе в 2023 г. до 214.2 млн т. (-9.4 млн т. или -4.2% к 2022 г.) продолжилось в первые два месяца 2024 г.

В январе-феврале 2024 г. угольные предприятия Кузбасса добыли 34.5 млн т. (-0.7 млн т. или -2.0% к январю-февралю 2023 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период составила 11.9 млн т. (+0.6 млн т. или +5.3%), в то время как объемы добычи энергетического угля снизилась до 22.6 млн т. (-1.3 млн т. или -5.4%).

Открытым способом угольные компании добыли 22.8 млн т. (без изменений к январю-февралю 2023 г.), производство подземным способом составило 11.7 млн т. (-0.7 млн т. или -5.6%).

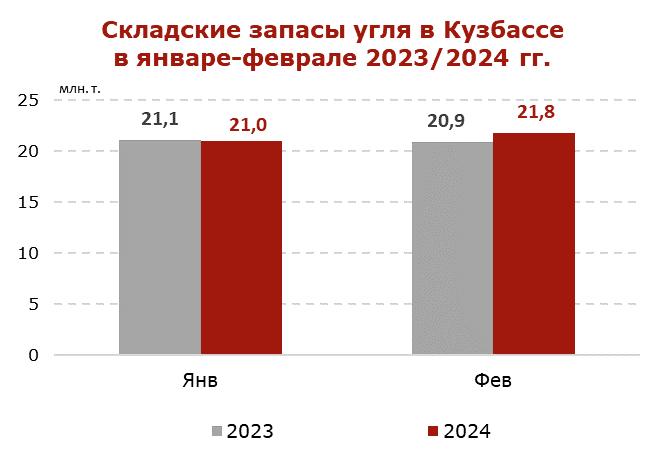

По состоянию на 1 марта 2024 г. складские запасы угля в Кузбассе увеличились до 21.8 млн т. (+0.9 млн т. или +4.3% к 1 марта 2023 г.).

Санкции и наметившаяся тенденция по остановке деятельности российских угольных шахт и разрезов, наряду с повышающимися железнодорожными тарифами РЖД, введением экспортной пошлины, а также лишением угольных грузов приоритетности при ж/д перевозках на фоне ограниченной пропускной способности Восточного полигона, могут оказать негативное влияние на объемы добычи и поставок российского угля на мировой рынок в 2024 гг.

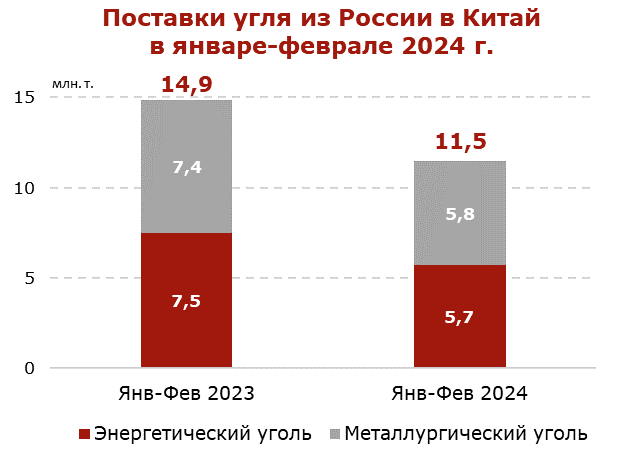

Китай сократил импорт российского угля в январе-феврале на 22%

Китай сократил импорт угля из России по итогам января-февраля 2024 г. до 11.5 млн т. (-2.1 млн т. или -22% к январю-февралю 2023 г.), что обусловлено снижением конкурентоспособности российского материала по причине введения Китаем импортных пошлин в размере 6% на энергетический уголь, а также 3% на коксующийся уголь и антрацит.

При этом КНР нарастил совокупный импорт за этот период до 74.5 млн т. (+14 млн т. или +23% к январю-февралю 2023 г.), в результате чего доля России составила 15.4%, не изменившись по сравнению с прошлым годом.

Китайские власти восстановили пошлины в начале 2024 г., однако другие крупные экспортеры, включая Индонезию и Австралию, не пострадали и их поставки, наоборот, увеличились благодаря соглашениям о свободной торговле.

Возвращение пошлин направлено на защиту местных угольных компаний от последствий перенасыщения рынка после того, как внутренняя добыча Китае увеличилась до рекордно высокого уровня.

Интерес покупателей в Китае также ограничивается санкциями США, введенными в отношении крупных российских угольных компаний (СУЭК и Мечел).

Негативная динамика в экспорте российского угля будет сохраняться в этом году также из-за вновь введенной экспортной пошлины в РФ, высоких ставок перевалки в Тамани и ограниченных провозных мощностей на ж/д инфраструктуре.

Coal center analytics (CCA)

Трутнев: Дальний Восток по притоку инвестиций опережает среднее значение по РФ в два раза

Трутнев: Дальний Восток по притоку инвестиций опережает среднее значение по РФ в два раза

Новый терминал аэропорта Камчатки заработает весной 2025 года

Новый терминал аэропорта Камчатки заработает весной 2025 года

Российское судно побило мировой рекорд по годовому вылову

Российское судно побило мировой рекорд по годовому вылову

Резидент префрежима создаст круизную компанию на Курилах

Резидент префрежима создаст круизную компанию на Курилах

Сахалин стал лидером среди регионов ДФО по оперативности тушения лесных пожаров

Сахалин стал лидером среди регионов ДФО по оперативности тушения лесных пожаров

До Китая далеко и близко: перспективы и риски бизнес-партнерства

До Китая далеко и близко: перспективы и риски бизнес-партнерства

Пульс угля — 23 декабря: угольная промышленность в моменте

Пульс угля — 23 декабря: угольная промышленность в моменте

В регионах ДФО под Новый год ожидаются крепкие морозы

В регионах ДФО под Новый год ожидаются крепкие морозы

Бюллетень EastRussia: отраслевой обзор рыбной промышленности ДФО — предварительные итоги 2024

Бюллетень EastRussia: отраслевой обзор рыбной промышленности ДФО — предварительные итоги 2024

Владимир Путин: лимитов по льготным ипотекам не будет

Владимир Путин: лимитов по льготным ипотекам не будет

«Давайте после праздников» или что не стоит откладывать на январь

«Давайте после праздников» или что не стоит откладывать на январь