Как платить

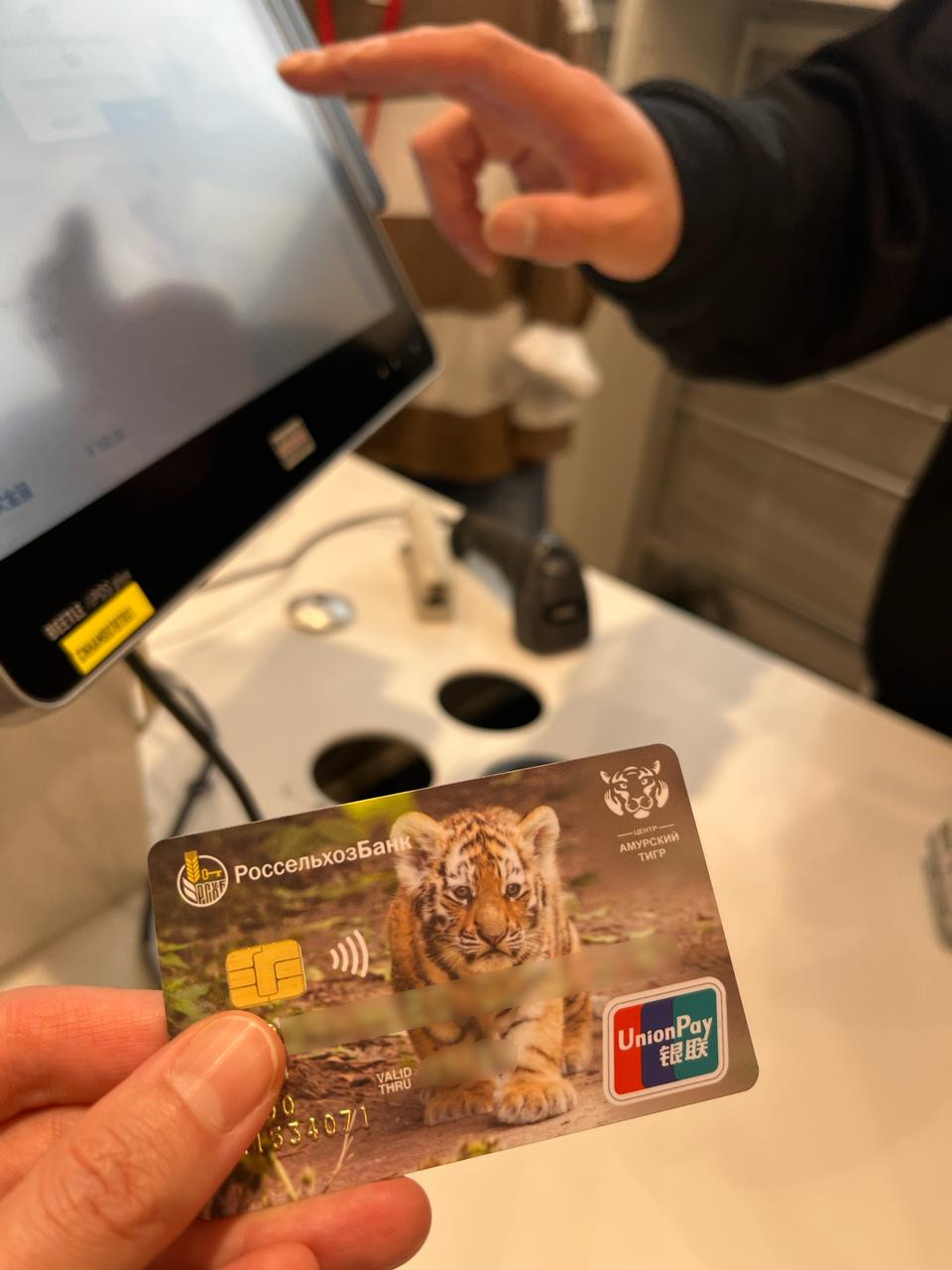

Первый вопрос, который волнует путешественника — это способы оплаты в Китае. Сразу скажем, что «русский» UnionPay работает. Во всяком случае, не возникало проблем с картами от Примсоцбанка и Россельхозбанка.

Для расчетов в КНР по карте нужно вводить шестизначный код. У Россельхозбанка (рублёвая карта, тарифный план «Амурский тигр») он четырёхзначный, но к четырем цифрам вы просто добавляете два ноля и совершаете операцию. При этом за снятие наличных в банкомате взимается комиссия 1% от суммы, но не менее 199 рублей. Для карты в юанях комиссия составила бы уже 3%.

На конец марта - начало апреля 2024 в Китае работают кобейджинговые карты одной из платежных систем КНР UnionPay Примсоцбанка и Россельхозбанка. Фото: Юлия Пивненко

У разных банков разные условия в части тарифов, обслуживания и кешбэка, так что стоит внимательно изучить предложения от нескольких кредитных организаций.

Но в любом случае, UnionPay примут у вас не везде, а только там, где поддерживаются операции с помощью этой платежной системы, например, в крупных сетевых магазинах, поэтому стоит запастись старой-доброй наличкой. Вопреки широко распространенным слухам — дескать весь Китай рассчитывается безналом — её у автора статьи принимали везде: в автобусах, такси, кафе и ресторанах, маленьких и больших магазинах. Хотя сами китайцы обычно расплачиваются по QR-коду и наличные используют не так часто.

Виза и билеты

Визы в Китай подорожали со времен ковида. Туристическая однократная виза категории L обойдется порядка восьми тыс. рублей. Подавать документы лучше заранее, желательно месяца за два — теперь их оформляют дольше, рассказывают турагенты.

За четыре месяца до поездки авиабилеты с багажом туда-обратно стоили автору 44 тыс. рублей. Чем ближе к дате вылета, тем дороже. Следите за акциями – они дают реальную возможность сэкономить.

И к сожалению, в апреле это будет не самый приятный перелет в вашей жизни. Время в пути составит примерно 2 часа 40 минут (обратно можно долететь за 2 часа 5 минут). Но дело в том, что прямые рейсы из Владивостока в Пекин обычно ночные, как и в обратном направлении. На конец марта путешественники выбирали из двух ночных рейсов. Автор вылетел рейсом SU 6611 «Аэрофлота» в 02:10. Разница во времени Владивостока с Пекином составляет два часа, так что прилетите вы в 02:45 по местному времени. Пока пройдёте таможенный контроль и получите багаж, уйдет еще час. Плюс дорога до Пекина минут 50-60. В лучшем случае, окажетесь в гостинице в начале шестого.

Однако если собираетесь лететь в мае, есть хорошие новости. С 16 мая «Уральские авиалинии» запускают прямой рейс из Владивостока в Пекин по понедельникам, четвергам и субботам. Из дальневосточной столицы он отправляется в 09:15 утра. Обратно из Пекина вылет так же ночной. Со 2 апреля свои рейсы запустил и S7, но тоже ночью: вылет из столицы Приморья в 01:10, прилёт в Пекин в 01:50 (время местное). Вылет из Пекина в 02:50, прибытие в аэропорт Владивосток – в 07:15 (время местное).

Прибытие

Вы прибываете в новый крупнейший в мире пекинский аэропорт Дасин в 46 км к югу от центра Пекина. Первый российский рейс он принял только в 2023 году. Общий объем инвестиций в строительство этого гиганта составил 80 млрд юаней — рекордная сумма для китайской гражданской авиации. Но несмотря на то, что Дасин — огромный хаб, поражающий своим исполинским размахом, там достаточно удобная навигация для путешественников.

Внутри аэропорта Дасин. Фото: Юлия Пивненко

Добраться в центр Пекина можно на автобусе, поезде или метро. Однако многие туристы, утомлённые ночным перелётом, предпочитают такси.

При выходе из аэропорта через дорогу есть указатели. Выбирайте стрелочку с надписью Beijing. Рядом дежурит сонный работник такси-сервиса — поездка с учетом ночного тарифа обойдётся примерно в 260 юаней или 3 400 рублей. К слову, туроператор за ночной трансфер просил 13 (!) тыс. рублей.

Итак, вы в Пекине. Первое, что поражает — достаточно плотный трафик даже в такой предрассветный час. За несколько лет столица Поднебесной изменилась: появились новые дороги, развязки, выросли целые кварталы. Но центр остался прежним, и особенно он прекрасен в обрамлении цветущей вишни и магнолий, которые распускаются уже в конце марта.

Центр Пекина. Фото: Юлия Пивненко

Жизнь здесь бьёт ключом. Со своими широкими проспектами и современной архитектурой Пекин напоминает Нью-Йорк или Москву. В его архитектурном ансамбле смешались фасады из стекла и металла и строго-изысканный китайский ампир, а откуда-нибудь из-за поворота выглядывают традиционные домики с наклонными черепичными крышами и красными воротами.

Автор останавливается в четырехзвездочном отеле рядом с главной торговой улицей Ванфуцзин в районе Дунчэн. Кстати, не самый лучший вариант. Номер убитый и очень холодный, несмотря на кондиционер с функцией обогрева.

Транспорт

Передвигаться по городу можно относительно недорого. Поездка в автобусе стоит всего два юаня (26 рублей). Для оплаты наличными установлены специальные ящики, куда вы кидаете деньги, вот только сдачи никто не даст, о чем предупреждают надписи на английском. Лучше разменять крупные купюры заранее. Или приобрести транспортную карту Пекина на одной из станций метро.

Для оплаты наличными в автобусах установлены специальные ящики — туда нужно бросить деньги, но сдачи никто не даст. Фото: Юлия Пивненко

Поездка в метрополитене стоит от двух юаней. Такси обойдтеся примерно 25 юаней (330 рублей) за несколько км. Наличные принимают везде. Можно попросить вызвать автомобиль сотрудника отеля или, например, торгового центра, куда вы отправились на шопинг. Тот же Uber в Китае не работает. В Поднебесной свои такси-сервисы, и для китайского приложения didi нужна привязка китайской банковской карты.

Автор часто пользовался одной из стоянок такси возле культового торгового центра Oriental Plaza в конце улицы Ванфуцзин, где практически всегда есть свободный транспорт. А по большей части передвигался на автобусах. Это действительно очень удобно и абсолютно безопасно. На автобусных остановках написаны номера маршрутов, которые там останавливаются, каждая остановка объявляется по-английски и высвечивается на электронном табло.

Если будете в центре Пекина, рекомендуем запомнить номер маршрута 52. Он проходит по прямой от знаменитой площади Тяньаньмэнь перед Императорским дворцом, затем останавливается в районе Ванфуцзин и сворачивает к железнодорожному вокзалу Пекина. Дальше без необходимости ехать не нужно, там уже ничего интересного.

По схожему маршруту идёт автобус №1, только не сворачивает к вокзалу, а продолжает свой путь по прямой и останавливается возле шоппинг-молла China World.

Шопинг

Пекин — отличное место для шопинга. Если это цель вашей поездки, то обязательно стоит посетить торговый комплекс The Place, расположенный практически в самом центре, в районе Чаоян. Узнаете его по огромному экрану и обилию розового цвета на фасадах. Здесь, пожалуй, самый «русский» шопинг в Пекине, потому что The Place — это средоточие покинувших Россию массовых мировых брендов. Рядом расположены один из самых больших магазинов Zara, H&M, Massimo Dutti, Victoria's Secret, а UNIQLO занимает едва ли не целое крыло большого здания и радует вещами отличного качества за 100-200 юаней (1 300 - 2 600 рублей).

Фото: Юлия Пивненко

Выйдя из «Зары», стоит спуститься ниже этажом на фудкорт — по нашим субъективным оценкам, один из лучших в Пекине. Всего за 20 юаней (260 рублей) там вы отведаете жареную лапшу с мясом и овощами или пибимбап, какого не предложат в лучших ресторанах Владивостока.

Коллаж из фотографий Юлии Пивненко

Для ориентира: The Place расположен в шаговой доступности от торгового центра Parkview Green, построенного в виде огромной стеклянной пирамиды. Это культовое место сочетает в себе шопинг и музей современного искусства с картинами, инсталляциями, скульптурами и небольшой галереей. Здесь уже продаются бренды подороже, включая тяжёлый люкс. Но даже если вы не собираетесь покупать себе «Ролекс», стоит насладиться шедеврами таких авторов, как Сальвадор Дали, Энди Уорхол и Цзэн Фаньчжи.

Вообще в Пекине огромное количество торговых центров: блошиные и уличные рынки Pearl Market, магазины Qianmen Main, Street Mall, Yandai Xie Street и множество других.

О культурном

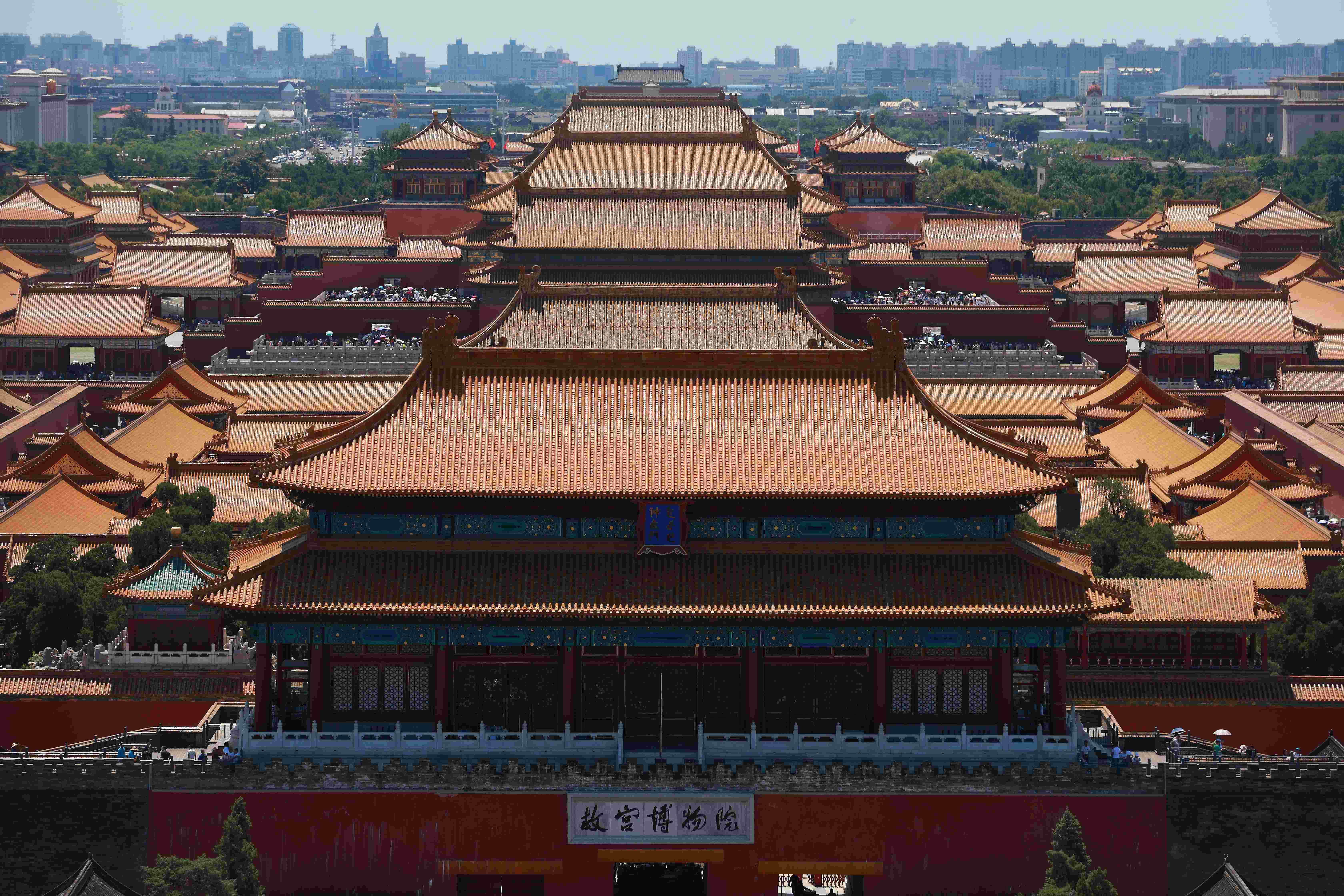

Что касается исторических достопримечательностей, «маст хэв» для туриста — площадь Тяньаньмэнь, где находятся Памятник народным героям и Мавзолей Мао Цзэдуна. В нескольких минутах ходьбы от нее раскинулся красивейший дворцовый комплекс — «Запретный город». Рядом расположился национальный музей, известный своей африканской коллекцией.

«Запретный город» — крупнейший в мире дворцовый комплекс, резиденция императоров Китая. Фото:

piqsels.com

Конечно, обязательный пункт культурной программы — экскурсия на Великую китайскую стену. Внимания заслуживают также Храм Неба, ботанический сад и зоопарк Пекина.

Поклонников современного искусства впечатлит квартал художников 798 Art Zone — микс из старых заводских зданий, труб и лестниц, граффити, лозунгов со времен Культурной Революции и хипстерских кафе.

Только учитывайте, что многие музеи нельзя посетить без предварительной записи или гида — к сожалению, эта практика распространилась после ковида.

А если хотите ещё глубже погрузиться в национальную культуру, добро пожаловать на шоу «Легенда о кунг-фу», водное шоу «Золотая маска», в Императорский Пекинский Цирк или китайскую оперу — с билетами подороже во время представления вы будете сидеть за столом и пить зеленый чай. Удивительно, но храм искусства не требует полной тишины и выключенных телефонов. Пока выступают артисты, китайцы могут разговаривать довольно громко.

Интернет

В Китае все пользуются социальным сервисом WeChat. Twitter, YouTube, Google, WhatsApp, Skype, Telegram недоступны жителям Поднебесной. Они работают только с VPN. Однако, приехав в гостиницу, автор обнаружил, что VPN-сервисы, которые он использовал в Пекине несколько лет назад, уже заблокированы. Прогресс не стоит на месте.

Важно

Китайцы подавляющим большинством не говорят по-английски. Начиная с аэропорта, стоит запастись адресом своей гостиницы на китайском и в дальнейшем всегда носить с собой визитку отеля. А таксистам, например, показывать скрины на смартфоне с китайскими названиями и фотографиями пункта назначения.

Также проблемы коммуникации решает самый простой онлайн-переводчик.

И не повторяйте ошибок автора, который в 2019 году был обманут таксистом-мошенником. Водитель вернул купюру в 100 юаней, жестами изобразив, что она «не годится» и попросил другую, которая тоже его не удовлетворила. Лишь выйдя из такси, автор понял, что мошенник брал настоящие банкноты, а возвращал фальшивые, что позже подтвердилось в ближайшем магазине. Причем на подобный трюк попадались и его знакомые.

Стоит также остерегаться велорикш и мотоциклистов, которые предложат подвезти вас за умеренную сумму, а потом потребуют в разы больше. Фото:

piqsels.com

Резюмируя: со времен ковида Пекин, конечно, изменился, но остаётся таким же гостеприимным и всё ещё дешёвым, хотя уже не настолько, как в 2019 году. Здесь, как нигде, ощущается мощь великого китайского дракона, и не может не радовать, что к российским туристам он настроен крайне доброжелательно.

Кандидатуры Юрия Трутнева и Алексея Чекунова поддержал профильный комитет

Кандидатуры Юрия Трутнева и Алексея Чекунова поддержал профильный комитет

Назначен исполняющий обязанности губернатора Хабаровского края

Назначен исполняющий обязанности губернатора Хабаровского края

Режим ЧС из-за ледохода объявлен в Олекминском районе Якутии

Режим ЧС из-за ледохода объявлен в Олекминском районе Якутии

Михаил Мишустин предложил Михаила Дегтярёва на пост министра спорта России

Михаил Мишустин предложил Михаила Дегтярёва на пост министра спорта России

Более 3 тыс. тонн груза перевезли через Амур в первую декаду мая

Более 3 тыс. тонн груза перевезли через Амур в первую декаду мая

Из «красного» океана в «голубой». Для чего «оцифровывать» рыбную отрасль?

Из «красного» океана в «голубой». Для чего «оцифровывать» рыбную отрасль?

Бюллетень EastRussia: аналитический обзор судостроения ДФО — весна 2024

Бюллетень EastRussia: аналитический обзор судостроения ДФО — весна 2024

Фарминдустрия на Дальнем Востоке развивается втрое быстрее, чем по стране

Фарминдустрия на Дальнем Востоке развивается втрое быстрее, чем по стране

Пульс угля — 2 мая: угольная промышленность в моменте

Пульс угля — 2 мая: угольная промышленность в моменте

«Мы категорически против завоза в Приморье пчёл других пород»

«Мы категорически против завоза в Приморье пчёл других пород»

«Якутское кино — это уже не феномен. Это индустрия»

«Якутское кино — это уже не феномен. Это индустрия»