Актуальная ситуация в угольной промышленности в России и мире. Партнерский проект Coal center analytics (CCA) и портала EastRussia.

автор/источник фото: zedspider/Shutterstock

автор/источник фото: zedspider/Shutterstock

На прошедшей неделе в Европе продолжился рост цен на энергетический уголь до 127 долл./т. Поддержку котировкам оказывает сокращение складских запасов и увеличение потребления в Германии. Дополнительным драйвером остается рост энергетических рынков, включая цены на газ и электроэнергию, на фоне геополитической напряженности на Ближнем Востоке и возможного повреждения газоизмерительной станции Суджа в Курской области в результате атаки Украины, что может привести к перебоям украинского транзита газа в ЕС.

Газовые котировки на хабе TTF укрепились до 442.26 долл./1000 м3 (+5.99 долл./1000 м3 к 07.08.2024 г.). Запасы угля на терминалах ARA сократились до 5.12 млн т. (-0.21 млн т. или -4% к 07.08.2024 г.).

Индекс южноафриканского угля 6000 удерживается на уровне 115-116 долл./т. долл./т. Позитивным фактором остается растущий тренд на рынке Европы и спрос со стороны Индии, где за прошедшую неделю запасы местного угля на складах электростанций сократились на 4% из-за увеличения генерации и снижения отгрузок со стороны Coal India. Тем не менее, ввиду падения цен на сталь покупательская активность производителей губчатого железа снизилась.

В августе ожидается восстановление месячного объема перевалки на терминале RBCT до 4.2 млн т. и 4.0 в сентябре. По итогам января-сентября перевалка прогнозируется на уровне 36.2 млн т. (-0.2 млн т. к январю-сентябрю 2023 г.). Директор Glencore Coal ожидает, что по итогам 2024 г. перевалка на терминале составит 50-52 млн т. В понедельник ж/д оператор Transnet объявил, что благодаря техобслуживанию ограничение скорости (28 км) на ж/д линии до RBCT было снято.

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao снизились до 119 долл./т. на фоне ухудшения спроса в связи с ожидаемым ослаблением жары, поскольку до конца лета осталось две недели. Кроме того, некоторые небольшие производители понизили цены с целью привлечь покупателей, но это не возымело особого эффекта. Опасения у участников рынка также вызывает то, что до конца августа может увеличиться добыча в связи с прогнозируемым минимальным уровнем осадков в северных провинциях, где ведется добыча угля. Однако поддержку ценам может оказать сокращение объемов перевозок угля по ж/д линии Daqin, которые составили 0.95 млн т./день против 1.05 млн т./день неделей ранее.

Добыча угля в Китае в июле сократилась до 390.37 млн т. (-15 млн т. к июню 2024 г.). В январе-июле производство уменьшилось до 2.66 млрд т. (-0.8% к январю-июлю 2023 г.).

Запасы на 6 крупнейших прибрежных ТЭС увеличились на 0.10 млн т. до 13.93 млн т., запасы угля в 9 крупнейших портах составили 24.81 млн т. (-0.42 млн т. к 07.08.2024 г.).

Индекс индонезийского угля 5900 GAR укрепился до 91.3 долл./т. (+0.6 долл./т. к 07.08.2024 г.). Поддержку котировкам оказывает спрос со стороны стран АТР, включая Вьетнам. Кроме того, некоторые производителю из Южной Суматры объявили форс-мажор или планируют это сделать из-за обрушения моста Karang Agung 12 августа, которое произошло в результате столкновения с баржей и привело к блокировке водных путей. Таким образом, под удар попали компании, ведущие отгрузку в районах Tanjung Kampeh и Muara Banyuasin. По предварительным оценкам на рынок может не попасть материал в объеме около

1 млн т.

Высококалорийный австралийский уголь 6000 вырос до 150 долл./т. на фоне стабильного спроса со стороны стран АТР, включая Южную Корею, где спрос на электроэнергию достиг рекордных значений в результате крайне высоких температур. Ограниченное предложение со стороны России из-за логистических проблем также оказывает поддержку котировкам.

Индекс австралийского металлургического угля HCC продолжил падать, опустившись ниже 205 долл./т. Темпы падения цен на австралийский металлургический материал премиального качества сохраняются, что обусловлено увеличением предложения, достаточными запасами на складах потребителей и слабым спросом.

Существенное давление оказывает падение котировок металлургического угля в КНР до новых минимумов с начала 2024 г. по причине неблагоприятной конъюнктуры на рынке стали. При этом участники рынка ожидают продолжения негативного тренда, поскольку прогнозируется превышение предложения над спросом ввиду увеличения добычи в провинции Shanxi и новый раунд понижения цен на кокс.

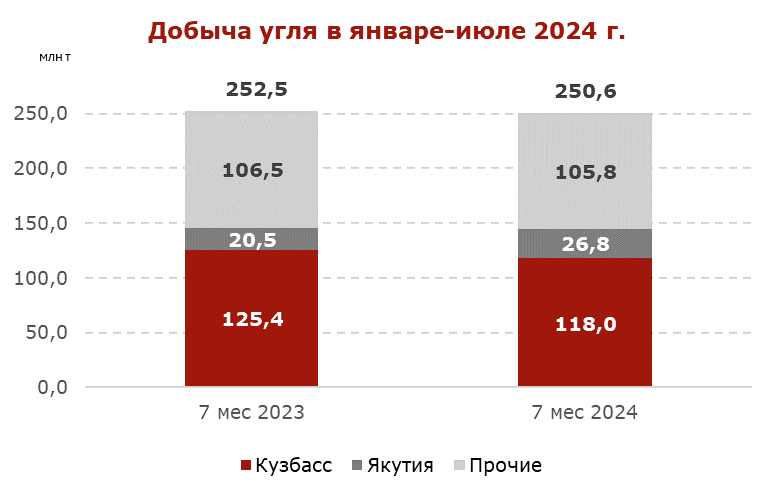

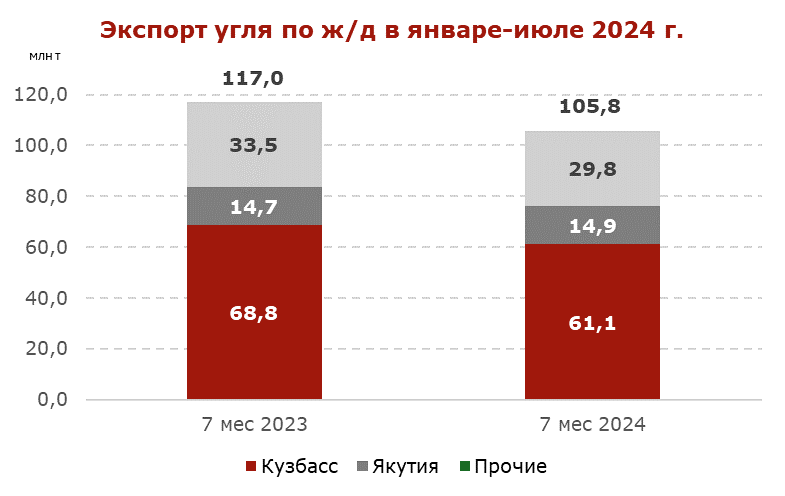

Динамика падения экспорта и добычи российского угля в январе-июле 2024 года

Годовая динамика падения экспорта российского угля за январь-июль 2024 г. в 12.5 раз превысила темпы сокращения добычи.

Общая добыча российского угля за 7 месяцев 2024 г. снизилась до 250.6 млн т. (-1.9 млн т. или -0.8% к 7 мес. 2023 г.). При этом за аналогичный период ж/д перевозки угля на экспорт обвалились до 105.8 млн т. (-11.2 млн т. или -10% к 7 мес. 2023 г.).

С одной стороны, более высокие темпы падения экспорта по сравнению с добычей угля объясняются логистическими проблемами с вывозом угля, и как следствие - высокими складскими запасами в добывающих регионах. С другой стороны, показатели общей добычи угля в России удерживаются от просадки за счет роста производства в Якутии, где такие компании как Эльга и Колмар добывают труднообогатимые угли, которые при переработке на обогатительных фабриках теряют до 50% объема. Эти цифры не отражаются в статистике добычи угля. Кроме того, добывающие предприятия Якутии находятся значительно ближе к Дальневосточным портам по сравнению с Кузбассом, что упрощает логистику и существенно снижает издержки.

В Якутии за 7 месяцев 2024 г. добыча выросла до 26.8 млн т. (+6.3 млн т. или +30.7% к 7 мес. 2023 г.). При этом экспортные поставки увеличились всего на 0.2 млн т. или на 1.4% с 14.7 млн т. до 14.9 млн т.

изображение: CAA

изображение: CAA

В Кузбассе, основном угледобывающем регионе России, где сосредоточено производство высококачественного угля, добыча за 7 месяцев 2024 г. упала до 118.0 млн т. (-7.4 млн т. или -6% к

7 мес. 2023 г.). Экспорт за указанный период потерял 7.7 млн т. или -11.2%, опустившись с 68.8 млн т. до 61.1 млн т. Значительная часть экспортного угля в Кузбассе также обогащается на ОФ.

Добыча в прочих регионах за 7 месяцев 2024 г. составила 105.8 млн т. (-0.7 млн т. или -0.7%) при падении экспорта на 3.7 млн т. или на 11% с 33.5 млн т. до 29.8 млн т.

изображение: CAA

изображение: CAA

Таким образом, во второй половине 2024 г. на мировом рынке ожидается дефицит высококалорийного российского угля на фоне продолжающегося сокращения объемов экспорта, что связано с серьезными логистическими проблемами, а также с международными санкциями, низкими мировыми ценами и высокой себестоимостью, вследствие которых большая часть производителей вынуждена экспортировать уголь с нулевой или отрицательной рентабельностью. В связи с ж/д ограничениями на всех экспортных направлениях в настоящее время российские объемы угля распроданы до сентября-октября 2024 г.

Более половины российских производителей терпят убытки с начала года, приводящие к отсутствию средств на инвестиции, следствием чего является дальнейшее сокращение добычи угля, падение экспорта и рост мировых цен.

ФАС возбудила дело из-за высоких тарифов на перевалку угля в Тамани

Федеральная антимонопольная служба (ФАС) России возбудила дело в отношении ОТЭКО, поскольку тарифы в Тамани были признаны экономически необоснованными. ФАС установила, что действия компании нарушили антимонопольное законодательство и ущемляют интересы потребителей, в связи с чем ОТЭКО грозит штраф. Размер штрафа за установление монопольной высокой цены может достигнуть 15% от выручки.

Претензии регулятора обусловлены недостаточным обоснованием повышения тарифов. Учитывая, что угольные котировки на международном рынке упали до уровня 2015-2016 гг., ставка перевалки и железнодорожные тарифы должны соответствовать уровню тех лет, однако предложенная ОТЭКО ставка существенно превышает его.

В первом квартале угольные компании и трейдеры сократили перевалку через ОТЭКО из-за недовольства тарифами на уровне около 40 долл./т. В мае тарифы под давлением ФАС и экспортеров снизились, хотя и недостаточно, но перевалка стала постепенно восстанавливаться, однако тарифы вновь повысились.

Российские поставщики с начала года испытывают серьезные проблемы с экспортом, включающие логистические ограничения, высокую себестоимость, а также международные санкции, вследствие чего большая часть производителей вынуждена экспортировать уголь с нулевой или отрицательной рентабельностью.

В июле на погрузку угля в порт Тамань было подано заявок на 5 млн т., однако РЖД согласовало лишь заявки на 2.4 млн т., при этом доставлено было 1.3 млн т. В августе 2024 г. объем отгрузок в порты Дальнего Востока, Северо-Запада и Юга был согласован РЖД на уровне не более 60% тоннажа от установленной нормы. По портам Юга этот процент не превысил 30%. Для порта Тамань РЖД согласовала 1.2 млн т. при среднемесячном объеме отгрузок в 2.5 млн т. в 2023 г. Общее отставание по согласованным объемам от установленных норм в августе составляет 14.6 млн т. угля, которые не попадут на рынок.

По итогам января-июля 2024 г. совокупный объем перевалки ОТЭКО, владельцем которого является Мишель Литвак, составил 6.7 млн т. (-8.7 млн т. или -56.4% к 2023 г.).

Coal center analytics (CCA)

Самые дорогие арендные квартиры на Дальнем Востоке – в Хабаровске

Самые дорогие арендные квартиры на Дальнем Востоке – в Хабаровске

Жители камчатского села оказались в транспортной блокаде из-за размытой морем дороги

Жители камчатского села оказались в транспортной блокаде из-за размытой морем дороги

Перинатальный центр Хабаровска получит почти полмиллиарда рублей на оборудование

Перинатальный центр Хабаровска получит почти полмиллиарда рублей на оборудование

Дрейфовавшему в Охотском море мужчине не грозит уголовное наказание

Дрейфовавшему в Охотском море мужчине не грозит уголовное наказание

В Приморском крае тигр загрыз рыбака

В Приморском крае тигр загрыз рыбака

Бюллетень EastRussia: отраслевой обзор лесной промышленности — зима 2025

Бюллетень EastRussia: отраслевой обзор лесной промышленности — зима 2025

Главные елки Дальнего Востока

Главные елки Дальнего Востока

В Бурятии восстановили движение по железной дороге после схода вагонов

В Бурятии восстановили движение по железной дороге после схода вагонов

Управляя энергией — как ОДУ Востока добивается баланса в энергосистеме

Управляя энергией — как ОДУ Востока добивается баланса в энергосистеме

Бюллетень EastRussia: аналитический обзор горнодобычи ДФО — зима 202

Бюллетень EastRussia: аналитический обзор горнодобычи ДФО — зима 202

«Не важно, какие обстоятельства, жизнь продолжается!»

«Не важно, какие обстоятельства, жизнь продолжается!»