Новости углепрома в России и мире. Партнерский проект Coal center analytics (CCA) и портала EastRussia.

фото: James St. John

фото: James St. John

На европейском рынке в начале недели наблюдался рост спотовых котировок энергетического угля почти до 125 долл./т., однако затем в отсутствии сделок с поставками на сентябрь последовало их снижение до уровня 116-120 долл./т.

Волатильность цен на форвардные контракты была вызвана неопределенностью на мировом газовом рынке. Ситуация с потенциальными забастовками рабочих на австралийских терминалах Gorgon LNG и Wheatstone LNG компании Chevron, а также офшорных платформах, добывающих СПГ для терминала North West Shelf компании Woodside, остается неразрешенной.

Индекс южноафриканского угля 6000 удерживался в диапазоне 114-117 долл./т., поддерживаемый интересом индийских производителей губчатого железа к закупкам южноафриканского материала 6000 и 5500 ккал/кг.

По данным компании Glencore, поставки угля автотранспортом в южноафриканские порты в начале второго полугодия 2023 г. упали на 30%. Снижение цен в сравнении с первым полугодием 2023 г. негативно отражается на небольших южноафриканских производителях, не имеющих доступа к перевозкам по ж/д на терминал Richards Bay. Тем не менее, согласно последним данным, экспорт южноафриканского угля через альтернативные RBCT морские терминалы может побить прошлогодний рекорд.

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao потеряли 4 долл./т., опустившись до 114 долл./т. Согласно прогнозам, цены могут упасть ниже 105 долл./т. к сентябрю, когда температура в большинстве регионов страны опустится ниже 30˚С. Волатильность сохранится до октября, пока северные регионы не начнут пополнять запасы на зиму.

Давление на котировки помимо сезонного сокращения потребления оказывает также увеличение объемов гидрогенерации, которое, согласно прогнозам, в августе составит от 20 до 50% по сравнению с показателями прошлых лет. Так поток воды через крупнейшую китайскую ГЭС Три ущелья к середине августа вырос в 2 раза по сравнению с показателями середины июля и на 70% по сравнению с показателями прошлого года.

Тенденция к понижению цен на внутреннем рынке, а также снижение курса юаня к доллару США негативно влияет на спрос китайских потребителей на импортный индонезийский и среднекалорийный австралийский материал.

Высококалорийный австралийский уголь 6000 поднялся до уровня 155 долл./т. в связи с беспокойством вокруг ситуации с забастовками на австралийских терминалах СПГ. Фундаментальные причины скорее отсутствуют. Так японские потребители имеют достаточный объем запасов, а некоторые еще не израсходовали материал, закупленный в 2022 г.

Котировки австралийского металлургического угля HCC взлетели выше 255 долл./т. на фоне спроса со стороны индийских и азиатских потребителей. При этом спрос со стороны китайских трейдеров снизился из-за коррекции цен на металлургический материал на внутреннем рынке, снижения курса юаня и слабых показателей в строительном секторе страны.

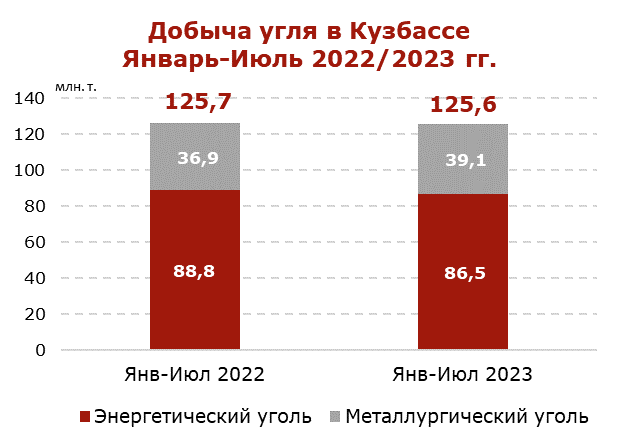

Добыча угля в Кузбассе осталась почти без изменений в январе-июле 2023 года

В январе-июле 2023 г. угольные предприятия Кузбасса добыли 125.6 млн т. угля (-0.1 млн т. или -0.08% к январю-июлю 2022 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период увеличилась до 39.1 млн т. (+2.2 млн т. или +6.0%), в то время как объемы добычи энергетического угля составили 86.5 млн т. (-2.3 млн т. или -2.6%).

Открытым способом угольные компании добыли 84.3 млн т. (-1.4 млн т. или -1.6%), производство подземным способом составило 41.3 млн т. (+1.3 млн т. или +3.3%).

В январе-июле 2023 г. потребителям было поставлено 102.9 млн т. угля (+0.2 млн т. или +0.2% к аналогичному периоду прошлого года), в том числе на экспорт 68.7 млн т. (без изменений к уровню прошлого года), российским металлургическим компаниям 19.0 млн т. (+0.7 млн т. или +3.8%), местным угольным электростанциям 10.2 млн т. (+0.4 млн т. или +4.1%).

По состоянию на 1 августа 2023 г. складские запасы угля в Кузбассе достигли 20.6 млн т. (+1.5 млн т. или +7.9% к 1 августа 2022 г.) на фоне международных санкций против России и логистических проблем.

Tigers Realm сосредоточится на поставках угля в страны Азии, отказывающиеся от введения санкций против России

Tigers Realm Coal (TIG), публичная компания, акции которой торгуются на австралийской бирже ASX, решила сосредоточиться на поставках угля в азиатские страны, отказывающиеся вводить санкции против импорта угля из России.

фото: Берингпромуголь

фото: Берингпромуголь

Австралийская компания, которой принадлежит Берингпромуголь, планирует поставлять полутвердый коксующийся уголь в Китай и коксующийся уголь в Индию, а также энергетический уголь во Вьетнам.

Новая стратегия разрабатывается на фоне давления со стороны австралийского правительства. Хотя ситуация с российским угольным бизнесом остается неопределенной, поскольку в конце этого года ожидается рассмотрение дела компании в Федеральном суде. В случае проигрыша компания может быть вынуждена прекратить или продать свой российский бизнес.

Санкции, введенные Австралией и США, также негативно отражаются на аудиторских и страховых компаниях, а также международных банках и поставщиков горного оборудования, сотрудничающих с Tigers Realm.

При этом TIG, отчиталась о росте финансовых результатов российского бизнеса в 2022 г., несмотря на санкционные ограничения. По итогам 2022 г. выручка Берингпромуголь составила почти

124.5 млн долл. США (+55 млн долл. к 2021 г.), а чистая прибыль увеличились до 35.5 млн долл. США (+10 млн долл. к 2021 г.).

В 2022 г. добыча Берингпромуголь выросла до 1.52 млн т. (+0.47 млн т. или +45% к 2021 г.).

В 2024 г. планируется нарастить производство до 2 млн т. угля. Для увеличения мощностей перевалки до 2 млн т. угля в год, Берингпромуголь осуществляет реконструкцию морского порта Беринговский.

В 2023 году Tigers Realm планирует добыть 1.6 млн т. и экспортировать 1.1 млн т., из которых на металлургический уголь придется около 70%, а на энергетический – 30%.

Coal center analytics (CCA)