Угольный рынок: текущие котировки, тренды в добыче и экспортные ограничения

автор/источник фото: Parilov/Shutterstock

автор/источник фото: Parilov/Shutterstock

Угольные котировки на европейском рынке укрепились выше 113 долл./т. Поддержку ценам оказывало сокращение складских запасов и увеличение волатильности котировок нефти и газа, обусловленное эскалацией геополитической обстановки на Ближнем Востоке.

Газовые котировки на хабе TTF снизились до 408.43 долл./1000 м3 (-2.25 долл./1000 м3 к 11.09.2024 г.). Запасы угля на терминалах ARA по состоянию на 18.09.2024 г. упали до 3.83 млн т. (-0.32 млн т. или -7% за неделю).

Индекс южноафриканского угля 6000 опустился ниже 104 долл./т. Котировки остаются под давлением, поскольку падение предложения (вызванное проблемами с вывозом угля) нивелируется невысоким спросом со стороны потребителей в Индии и странах Юго-Восточной Азии. Участники рынка ожидают, что цены на высококалорийный материал протестируют ключевой уровень поддержки в 100 долл./т. FOB в течение недели, при этом представители отрасли полагают, что это минимальное значение в связи с высокой себестоимостью добычи в ЮАР и логистическими издержками.

Южноафриканская компания Seriti Resources планирует сократить более 1000 рабочих на шахтах Middelburg Mine Services и Klipspruit South-East, поскольку поставки угля на внутренний и внешний рынки стали нерентабельными. В настоящий момент Seriti Resources консультируется с правительством по поводу дальнейших шагов в связи с данной ситуацией.

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao прибавили 1 долл./т. до 121 долл./т. При этом торговая активность была снижена, поскольку 15-17 сентября были нерабочими днями в КНР в связи с Праздником середины осени. Поддержку ценам оказали: снижение добычи из-за дождей, усиление проверок безопасности на шахтах, рост спроса со стороны потребителей в преддверии национальных праздников 1-7 октября, а также техническое обслуживание ряда ж/д путей, по которым идет транспортировка угля в провинции Shanxi.

Некоторые участники рынка ожидают дальнейшего роста цен FOB в среднесрочной перспективе в связи с сокращением складских запасов. Однако другие игроки полагают, что давление будет увеличиваться из-за снижения температуры в центральных и северных регионах в результате усиления ветра и тайфуна Пуласан, что приведет к замедлению спроса на электроэнергию.

Запасы в 9 крупнейших портах составили 22.92 млн т. (-0.06 млн т. к 11.09.2024 г.).

Индекс индонезийского угля 5900 GAR подрос до 92 долл./т. Рынок индонезийского материала на прошедшей неделе получил поддержку на фоне роста числа тендерных закупок со стороны китайских потребителей, ожидающих увеличения потребления угля. Со стороны Индии также прогнозируется рост спроса в ближайшие несколько недель в связи с усилением промышленной активности в преддверии сезона праздников в сентябре-октябре. Также спрос со стороны Вьетнама восстанавливается благодаря возобновлению эксплуатации угольных электростанций, остановленных из-за прошедшего тайфуна Яги.

Кроме того, предложение со стороны Индонезии было ограничено в связи с праздниками, при этом движение по реке Lalan возобновилось, что может привести к росту предложения низкокалорийного материала из Южной Суматры.

Высококалорийный австралийский уголь 6000 упал ниже 137 долл./т. Сезонное пополнение запасов оказало частичную поддержку австралийским котировкам, однако значительное предложение оказало давление на высококалорийный материал.

Индекс австралийского металлургического угля HCC после резкого снижения неделей ранее стабилизировались на уровне 180-181 долл./т. по причине улучшения спроса со стороны КНР. Однако предложение по-прежнему превышает спрос и на рынке стали превалируют негативные прогнозы. Индийские потребители отмечают, что готовы вернуться к закупкам в случае роста цен на сталь. Котировки австралийского угля PCI после существенного падения неделей ранее остались без изменений на уровне 140 долл./т.

Участники рынка отмечают, что в текущей ситуации дальнейшее движение котировок зависит от развития событий в КНР, при этом многие ожидают продолжения нисходящего тренда.

РЖД планирует резко увеличить индексацию грузовых железнодорожных тарифов на 2025 г. Данную инициативу участники отрасли восприняли негативно, поскольку угольную отрасль уже оказалась под ударом из-за высокой фискальной нагрузки, свыше 50% производителей стали убыточными и цены на экспортном рынке продолжают снижаться.

Повышение возможно в два этапа: с 1 ноября 2024 г. на 3.6% и 1 января 2025 г. на 13% (суммарно на 17.2%), или с 1 января 2025 г. сразу на 22.7%.

Общий рост тарифов РЖД по итогам 2022-2023 гг. составил рекордные 44.6%, более 50% экспорта угля оказалось под санкциями, а себестоимость добычи подскочила. При этом производители коксующегося угля продолжают платить экспортную пошлину.

Многие предприятия закладывали в свои бюджеты на 2025 г. рост тарифов РЖД на уровне 7–10%, однако резкое увеличение на 17–22% заставляют их пересмотреть свои планы. Результаты 1 полугодия 2024 г. показали, что угольные компании уже отказываются от новых проектов и сокращают инвестиции.

Дополнительное давление на экономику экспорта угля оказала отмена понижающих коэффициентов для энергетического угля с 1 июня 2022 г. В настоящее время отмена действует до конца 2024 г. Отмена коэффициента 0.895 на энергетический уголь привела к росту тарифов в среднем на 11%, а отмена коэффициента 0.4 за дальность – на 25–27%.

Восточное направление, где ж/д инфраструктура оказалась перегруженной из-за разворота поставок материала в страны АТР, может стать убыточным, тогда как экспорт в южном и западном направлении уже нерентабелен. На фоне совокупности негативных факторов новая индексация тарифов приведет к дальнейшему падению добычи в Кузбассе и других угледобывающих регионах, а также к сокращению экспортных поставок.

В январе-августе 2024 г. ж/д перевозки угля на экспорт упали до 126.3 млн т. (-13.0 млн т. или -9.4% к январю-августу 2023 г.).

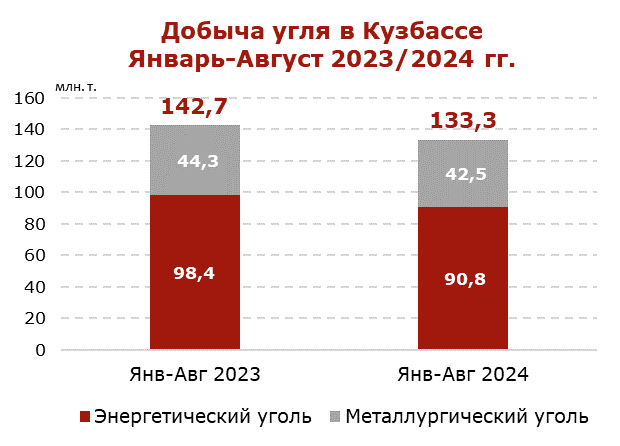

В январе-августе 2024 г. угольные предприятия Кузбасса добыли 133.3 млн т. (-9.4 млн т. или -6.6% к январю-августу 2023 г.), по данным Министерства угольной промышленности Кузбасса.

В августе 2024 г. добыча упала до 15.1 млн т. (-2.0 млн т. или -11.7% к августу 2023 г.).

Добыча коксующегося материала за 8 месяцев 2024 г. составила 42.5 млн т. (-1.8 млн т. или -4.1%), в то время как объемы добычи энергетического угля снизились до 90.8 млн т. (-7.6 млн т. или -7.7%).

Открытым способом угольные компании добыли 90.1 млн т. (-5.9 млн т. или -6.1% к январю-августу 2023 г.), производство подземным способом составило 43.2 млн т. (-3.5 млн т. или -7.5% к аналогичному периоду прошлого года).

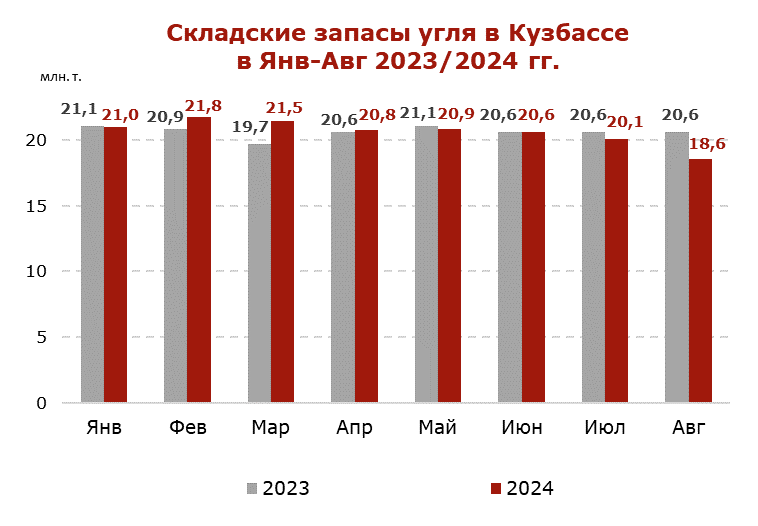

По состоянию на 1 сентября 2024 г. складские запасы угля в Кузбассе составили 18.6 млн т. (-2.0 млн т. или -9.7% к 1 сентября 2023 г.).

Санкции и наметившаяся тенденция по остановке деятельности российских угольных шахт и разрезов, наряду с логистическими ограничениями, могут оказать негативное влияние на объемы добычи и поставок высококачественного российского угля на мировой рынок в 2024-2025 гг.

Coal center analytics (CCA)

Путин: совместные проекты РФ и КНР – это инвестиции в будущее

Путин: совместные проекты РФ и КНР – это инвестиции в будущее

Путин: многодетным семьям вернут часть уплаченного НДФЛ

Путин: многодетным семьям вернут часть уплаченного НДФЛ

Первый резидент ИНТЦ «Русский» в Приморье наладит выпуск тест-полосок для диабетиков

Первый резидент ИНТЦ «Русский» в Приморье наладит выпуск тест-полосок для диабетиков

Путин: рост экономики в 2024 году в России составил почти 4%

Путин: рост экономики в 2024 году в России составил почти 4%

Путин: ситуация с инфляцией в стране – тревожный сигнал

Путин: ситуация с инфляцией в стране – тревожный сигнал

Владимир Путин: лимитов по льготным ипотекам не будет

Владимир Путин: лимитов по льготным ипотекам не будет

«Давайте после праздников» или что не стоит откладывать на январь

«Давайте после праздников» или что не стоит откладывать на январь

Сигнал маяка поймали в районе поиска пропавшего на Камчатке Ан-2

Сигнал маяка поймали в районе поиска пропавшего на Камчатке Ан-2

Лосось наносит ценовой удар

Лосось наносит ценовой удар

Якутский IT-рецепт управления компанией

Якутский IT-рецепт управления компанией

Онкология Хабаровского края в поисках терапии

Онкология Хабаровского края в поисках терапии