Актуальная ситуация в угольной промышленности в России и мире. Партнерский проект Coal center analytics (CCA) и портала EastRussia.

фото: Parilov/Shutterstock

фото: Parilov/Shutterstock На прошедшей неделе на угольном рынке Европы цены отскочили выше 95 долл./т. после падения неделей ранее. Рост обусловлен сокращением запасов на складах ARA. При этом давление на котировки сохраняется в связи со значительными запасами газа, а также окончанием зимнего сезона с температурой выше нормы.

.jpg) Тематическое фото

Тематическое фото

Кроме того, власти Колумбии, также поставляющей уголь в Европу, приступили к рассмотрению законопроекта, который запретит поиск новых угольных месторождений и позволит государству национализировать угольные активы. В связи с этим возникли опасения, что добывающие компании могут отказаться от дальнейших инвестиций в производство.

Газовые котировки на хабе TTF снизились до 267 долл./1000 м3 (-9 долл./1000 м3 к 14.02.2024 г.) на фоне высоких запасов, при этом поставки норвежского газа за неделю сократились на 4.5% в связи с остановкой работы месторождения Aasta Hansteen и ограниченной мощностью месторождения Karsto. Совокупные запасы угля на складах ARA сократились до 6.6 млн т. (-0.4 млн т. или -6% к 14.02.2024 г.).

Индекс южноафриканского угля 6000 остался практически без изменений на уровне 93-94 долл/т. по причине сокращения спроса, особенно со стороны индийских потребителей в связи с падением цен на губчатое железо и сталь, а также удорожания железной руды. Рост спроса со стороны Европы также остается ограниченным. По итогам 2023 г. Индия резко нарастила импорт южноафриканского угля до 31.5 млн т. (+11.5 млн т. или +57% к 2022 г.).

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao выросли на 3 долл./т. до 132 долл./т. в связи с возобновлением торговой активности после окончания праздников. Котировки укрепились благодаря ожидаемым снегопадам, похолоданию (на 20°C в южных и юго-восточных провинциях) и сократившимся за время праздников запасам.

Поддержку ценам также оказало решение провинции Shanxi снизить добычу на всех предприятиях, в связи с чем ожидается, что центральные власти будут ужесточать проверки безопасности в трех основных угледобывающих регионах до начала ежегодного заседания партии в марте. В рамках планируемой инициативы угольные компании будут проверять на предмет перепроизводства и использования нелегальной рабочей силы.

Компания Shenhua 20 февраля подняла закупочные цены для сторонних поставщиков на 3 долл./т. на все марки угля, что подстегнуло позитивные ожидания.

Индекс индонезийского угля 5900 GAR подешевел на 1 долл./т до 92 долл./т. Власти Индонезии отметили, что уже согласовали 542 плана по добыче из более, чем 800 полученных заявок. В то же время проливные дожди продолжают негативно отражаться на погрузочных операциях в Суматре.

Высококалорийный австралийский уголь 6000 удерживается выше 120 долл./т. на фоне ограниченного предложения из Индонезии и скопления очередей из судов в австралийских портах.

Цены на австралийский металлургический уголь HCC упали ниже 315 долл./т. в связи с невысоким спросом и достаточным предложением на спотовом рынке. Спрос со стороны Индии частично удовлетворяется альтернативным материалом из других стран.

Некоторые участники рынка прогнозируют временную поддержку угля PCI благодаря укреплению цен в КНР на фоне ухудшения погодных условий и возобновления производственной активности. Кроме того, китайская компания Lu’an Mining Industry Group получила директиву от властей о необходимости сократить добычу в 2024 г. По некоторым оценкам, компании придется уменьшить годовой объем добычи слабоспекающегося угля на 3 млн т. и PCI – на 7 млн т.

Поставки и добыча российского угля падают

В 2023 – начале 2024 г. российские производители угля продолжают сталкиваться с вызовами и неблагоприятными факторами, включая: снижение мировых цен, рост ж/д тарифов и стоимости перевалки в портах, а также логистические сложности, выражающиеся в ограниченной пропускной способности на сети РЖД и длинном транспортном плече (дорогой фрахт) при поставках угля на рынок АТР через порты европейской части России.

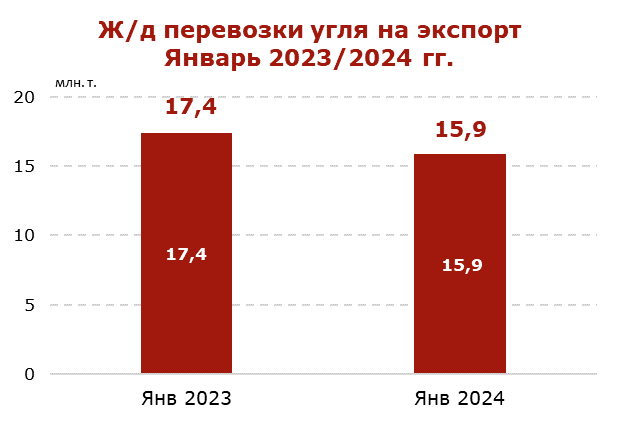

Все это привело к тому, что ж/д поставки в направлении российских экспортных портов и погранпереходов уже в первом месяце года упали на 1.5 млн т. или на 8.6%.

Более того, анализ общего российского экспорта, увеличившегося в 2023 г. на 2.3 млн т. или на 1.1%, показывает, что основной рост происходил за счет объемов угля низкого качества, добываемого на Сахалине и в Якутии, при этом поставки из Кузбасса, экспортирующего на мировой рынок высококачественный уголь существенно упали на 7.3 млн т. или 6.1%. В 2024 г. экспорт угля из Кузбасса продолжил сокращаться, уменьшившись в январе на 1.6 млн т. или на 15.5%.

Для ряда поставщиков текущий уровень цен и накладные расходы делают экспорт угля убыточным. Объем ж/д перевозок угля в направлении Северо-Западных терминалов в январе 2024 г. сократился на 26.3%. Еще большее падение отмечалось в адрес порта Тамань, составившее 42.6%.

Из-за высоких ставок перевалки российские добывающие компании не стали подавать заявки на февраль в адрес терминала ОТЭКО в Тамани. Таким образом, экспорт российского угля через указанный порт не будет осуществляться как минимум до марта.

Похожая ситуация сложилась на дальневосточном терминале ВаниноТрансУголь (ВТУ), где компания Русский Уголь обратилась в суд после трехкратного увеличения ставок со стороны порта в долгосрочном контракте. Контракт был рассчитан на транспортировку угля в течение 5 лет с нового разреза Виноградовский (КТК), где из-за убытков пришлось сократить добычу более чем в два раза.

Компания Эльга планирует продавать свой порт Вера на Дальнем Востоке, вместо изначальных планов наращивать перевалку до 20 млн т., что также говорит о тревожных тенденциях, подтверждая выводы о том, что текущие портовые мощности в значительной степени превышают пропускные способности ж/д и при вынужденном сокращении добычи становятся ненужными.

При сохранении низких мировых цен и перечисленных неблагоприятных факторов, российские угольные компании будут вынуждены все больше и больше сокращать добычу, а в отдельных случаях закрывать добывающие предприятия и сворачивать проекты на новых месторождениях. В особенности это касается высококачественного материала из Кузбасса, где в прошлом году объемы производства упали на 4.2%. В январе 2024 г. добыча продолжила сокращаться, снизившись на 2.3%.

Российские производители приостанавливают экспортные поставки угля в Тамань в феврале 2024 года

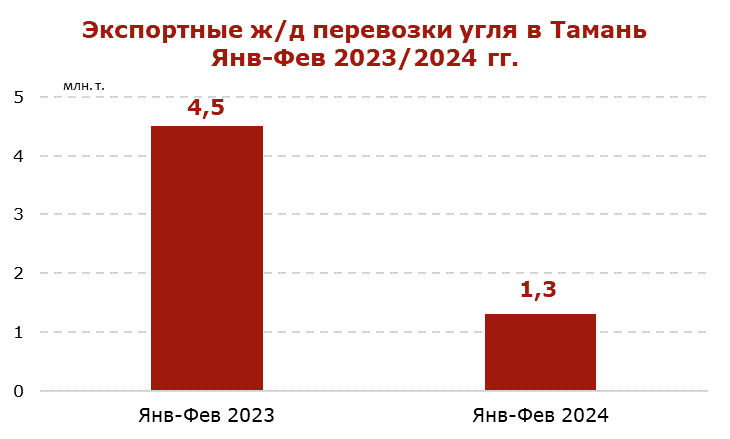

Из-за высоких ставок перевалки на терминале ОТЭКО в Тамани, делающих экспортные поставки угля убыточными, российские добывающие компании не стали подавать ж/д заявки в адрес порта на февраль. Таким образом, экспорт российского угля через указанный порт не будет осуществляться как минимум до марта 2024 г. и экспортные ж/д отгрузки в адрес терминала составят 1.3 млн т. (-3.2 млн т. или -71.1% к январю-февралю 2023 г.).

Объемы угля, предназначавшиеся для перевалки в Тамани, являются потерянными для экспортного рынка, так как их невозможно перенаправить на другие направления (Северо-Запад, Дальний Восток и погранпереходы), исходя из регламентов по утверждению планов перевозки.

Угольщики настаивают на снижении стоимости перевалки на фоне падения мировых цен и логистических ограничений. В конце января и начале февраля морские отгрузки угля из Тамани прекратились.

В условиях понижательного тренда на мировом угольном рынке Тамань стала неконкурентоспособной по сравнению с другими терминалами. На экспортные марки углей ставка могла составлять более 40 долл./т. При этом в феврале ставка не изменилась по сравнению с январем и почти соответствовала уровню декабря 2023 г., хотя за этот период котировки значительно скорректировались вниз.

Падение отгрузок в адрес Тамани наблюдалось в 4 квартале 2023 г. Объемы сократились на 14% с 2.1 млн т. в сентябре до 1.8 млн т. в декабре. По итогам января 2024 г. отгрузки упали на 28.6% до 1.3 млн т. (-0.5 млн т. к декабрю 2023 г. и -0.9 млн т. к январю 2023 г.).

По итогам 2023 г. совокупный объем перевалки ОТЭКО, владельцем которого является Мишель Литвак, составил 25.1 млн т. (-4.9 млн т. или -15% к 2022 г.).

Добыча угля в Кузбассе снизилась на 2.3%, экспорт упал на 15.5% в январе 2024 года

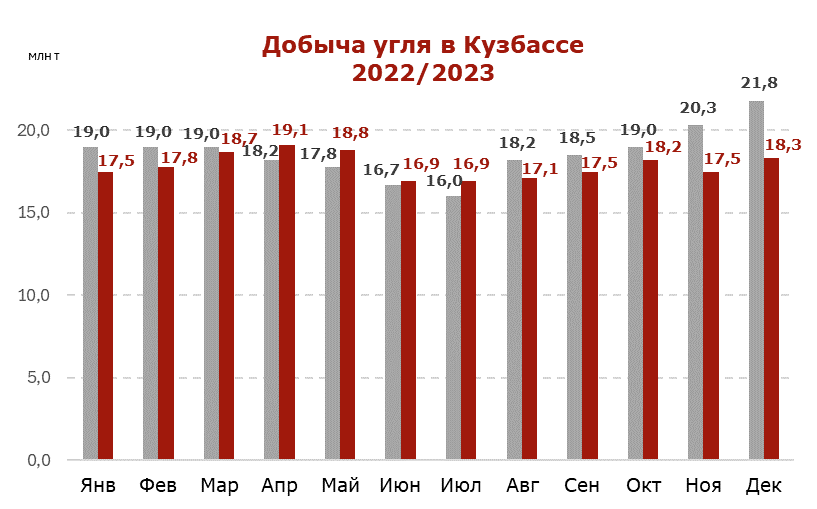

Падение добычи в Кузбассе в 2023 г. до 214.2 млн т. (-9.4 млн т. или -4.2% к 2022 г.) продолжилось в январе 2024 г.

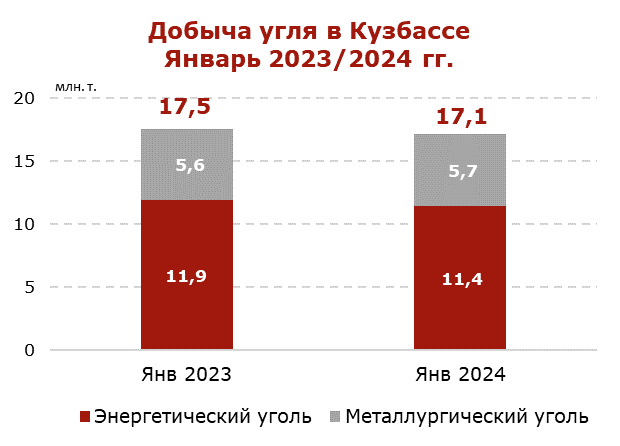

Угольные предприятия Кузбасса добыли 17.1 млн т. угля (-0.4 млн т. или -2.3% к январю 2023 г.), по данным Министерства угольной промышленности Кузбасса.

Добыча коксующегося материала за этот период составила 5.7 млн т. (+0.1 млн т. или +1.8%), в то время как объемы добычи энергетического угля снизилась до 11.4 млн т. (-0.5 млн т. или -4.2%).

Открытым способом угольные компании добыли 11.4 млн т. (+0.4 млн т. или +3.6%), производство подземным способом составило 5.7 млн т. (-0.8 млн т. или -12.3%).

В январе 2024 г. поставки на экспорт упали до 8.7 млн т. (-1.6 млн т. или -15.5%).

По состоянию на 1 февраля 2024 г. складские запасы угля в Кузбассе незначительно снизились до 21.0 млн т. (-0.1 млн т. или -0.5% к 1 февраля 2023 г.) на фоне падения мировых цен и логистических сложностей.

Coal center analytics (CCA)

На БАМе в Забайкалье появилась новая грузовая площадка

На БАМе в Забайкалье появилась новая грузовая площадка

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Меню с ягелем и локальными деликатесами разработали участники гастрофестиваля в Забайкалье

Цех для обработки металлоконструкций появится в Приморье

Цех для обработки металлоконструкций появится в Приморье

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

Мир возможностей Чукотки откроют гости на выставке «Улица Дальнего Востока»

МЧС России: Семь человек спасены при пожаре в больнице Приморья

МЧС России: Семь человек спасены при пожаре в больнице Приморья

В зоне правительственного внимания

В зоне правительственного внимания

Киль подкачал

Киль подкачал

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Заработал закон, обязывающий банки приостанавливать подозрительные переводы

Пульс угля — 22 июля: угольная промышленность в моменте

Пульс угля — 22 июля: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

Бюллетень EastRussia: отраслевой обзор сельского хозяйства ДФО — лето 2024

«На гребне!» гастрономических изысков

«На гребне!» гастрономических изысков