Тренды угольного рынка, ситуация с экспортом и убытки угольных компаний

Тематическое фото. автор/источник: Larisa Rudenko/Shutterstock

Тематическое фото. автор/источник: Larisa Rudenko/Shutterstock

Угольные котировки на европейском рынке на прошлой неделе двигались в диапазоне 119-122 долл./т. Поддержку индексам оказали высокие цены на природный газ, а также прогнозы существенного похолодания в ноябре. Угольная и газовая генерация в Европе увеличилась на фоне сокращения возобновляемой генерации и более холодной погоды, что привело к росту стоимости электроэнергии. Цены на электроэнергию в Германии подскочили с 84.97 евро/МВтч до 113.15 евро/МВтч. Доля ВИЭ в энергобалансе страны упала с 62% до 53%, тогда как доля генерации на ископаемом топливе выросла с 38% до 47%.

Тематическое фото. источник: САА

Тематическое фото. источник: САА

Газовые котировки на хабе TTF незначительно скорректировались вниз до 459.66 долл./1000 м3 (-1.00 долл./1000 м3 к 23.10.2024 г.). Частичное давление на котировки газа оказало предупреждение Goldman Sachs о возможном падении цен, если ЕС продолжит наращивать поставки газа из России. Запасы угля на терминалах ARA выросли до 4.10 млн т. (+0.28 млн т. за неделю).

Индекс южноафриканского угля 6000 удерживался на уровне прошлой недели около 110 долл./т. Деловая активность снижается в преддверии праздников в Индии (31 октября отмечается Фестиваль Огней). При этом индийские производители губчатого железа заняли выжидательную позицию и через неделю планируют вернуться к покупкам материала на январь. Кроме того, 24 октября, циклон Дана обрушился на восточное побережье страны и повлиял на работу некоторых портов, включая Dhamra, Paradip и Haldia.

Запасы на складах терминала Richards Bay Coal Terminal (RBCT) достигли максимума с 2021 г. и составили 3.96 млн т. (+0.3 млн т. к 23.10.2024 г.). При этом экспортные отгрузки упали за неделю на 30% до 0.83 млн т. против среднего недельного значения в 2024 г. в объеме 0.95 млн т.

В Китае цены спот на уголь 5500 NAR в порту Qinhuangdao составили 120 долл./т., практически не изменившись к уровню прошлой неделе. Поддержку котировкам оказывает остановка добычи некоторыми небольшими компаниями в связи с исчерпанием месячной квоты. Потребление угля на электростанциях в восьми прибрежных провинциях увеличилось с 1.87 млн т./день до 1.93 млн т./день.

При этом спрос остается ограниченным, и некоторые участники рынка ожидают падения цен FOB. До 5 ноября прогнозируется температура выше сезонной нормы на 1-3°С, а завершившееся техническое обслуживание ж/д линии Daqin приведет к увеличению складских запасов в портах в результате роста ж/д отгрузок до 1.20 млн т./день.

Запасы на 6 крупнейших прибрежных ТЭС сократились до 14.72 млн т. (-0.15 млн т.), запасы угля в 9 крупнейших портах составили 25.63 млн т. (+0.58 млн т. к 23.10.2024 г.).

Индекс индонезийского угля 5900 GAR скорректировался до 93.6 долл./т. (-0.20 долл./т. к 23.10.2024 г.), низкокалорийный материал 4200 GAR осталась на уровне 52.3 долл./т. (без изменений к 23.10.2024 г.).

Котировки индонезийского угля находились под небольшим давлением из-за отсутствия значительного покупательского интереса на спотовом рынке, что связано с большими запасами угля у покупателей. Однако некоторые экспортеры не планируют увеличения предложения до конца года, поскольку не заинтересованы в дальнейшем падении цен.

Высококалорийный австралийский уголь 6000 вырос выше 145 долл./т. на фоне технического обслуживания терминалов в преддверии сезона циклонов (ноябрь-апрель). На терминале Abbot Point Coal Terminal (APCT) проводится обслуживание судопрогрузочной (СПМ) машины с 23 октября по 10 ноября, на терминале PWCS – техобслуживание СПМ с 31 октября по 2 ноября и на Hay Point Coal Terminal – обслуживание причалов с 24 октября по 7 ноября.

Индекс австралийского металлургического угля HCC укрепился до 205 долл./т. Поддержку котировкам оказывает активность китайских производителей стали, нарастивших производство в связи с улучшением ситуации с маржинальностью, которая еще в сентябре была отрицательной.

Компания Glencore заявила об увеличении производства металлургического угля на 113% до 11.1 млн т. по итогам января-сентября 2024 г. по сравнению с 5.2 млн т. за аналогичный период прошлого года, что обусловлено приобретением доли в канадской компании Elk Valley Resources у Teck Resources в размере 77% за 6.93 млрд долл. 11 июля 2024 г. Согласно прогнозам компании, по итогам 2024 г. добыча составит 19-21 млн т.

Из-за системных проблем с перевозками по сети РЖД падение экспорта российского угля усиливается. В январе-сентябре 2024 г. на экспорт было отгружено на 15.0 млн т. или на 9.3% меньше, чем в январе-сентябре 2023 г. Прогнозируется, что в 2025 г. негативный тренд продолжится.

В октябре 2024 зафиксировано максимальное снижение отгрузки на терминалы Северо-Запада и Юга. В отдельные сутки на Усть-Лужский ж/д узел отгрузка угля практически не производилась РЖД.

Прогноз отгрузки угля на Тамань в октябре 2024 г. составляет 0.8 млн т. (снижение на 1.2 млн т. или на 60% к уровню 2023 г.). Прогноз отгрузки угля в Усть-Лугу в октябре 2024 г. 2.1 млн т. (снижение на 0.7 млн т. или на 25% к уровню 2023 г.).

Срыв текущей отгрузки в адрес порта Тамань не связан с переговорами грузоотправителей с терминалом. Угольные компании договорились с терминалом по условиям перевалки еще в июне 2024 г. Текущие заявки по перевозке угля в адрес порта Тамань свидетельствуют о стабильном спросе на перевалку в Тамани.

Из-за недозавоза склады угля в портах погрузки близки к нулю, увеличивается простой судов на рейде в ожидании груза. В этой ситуации экспортеры вынуждены переносить обязательства по поставке перед покупателями на будущие периоды, что чревато риском потери ключевых оставшихся рынков для российских поставщиков угля, например рынка Турции, на котором российский уголь с 2022 г. смог успешно заместить основного поставщика - Колумбию.

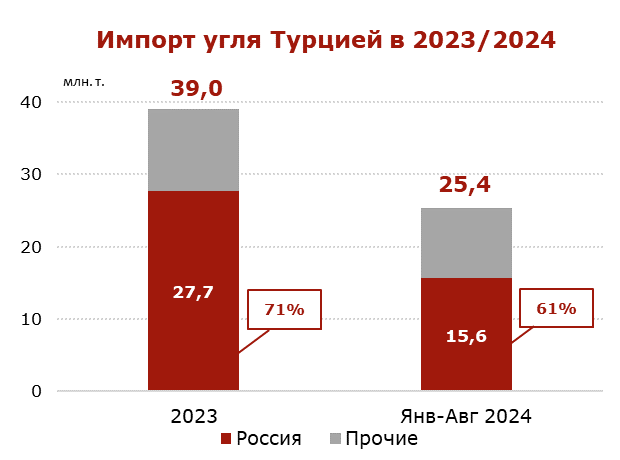

С учетом срыва отгрузки по РЖД и невозможности экспортерами выполнить своевременно внешнеторговые обязательства по поставкам угля, сегодня наблюдаем обратный тренд - замещение российского угля колумбийским: в январе-августе 2024 г. доля российских поставщиков на турецком рынке снизилась с 71% в 2023 г. до 61% в январе-августе 2024 г.

Таким образом, российские экспортеры не смогут воспользоваться ростом цен на западном направлении в 4-м квартале(+27 долл./т. к минимальному уровню индекса API2 в 2024 г.: 118.3 долл./т. текущий уровень к 91.3 долл./т. в середине февраля 2024 г.), что приведет к еще большим убыткам отрасли в 2024 г.

Помимо этого, потеря доля на рынке Турции повлечет за собой увеличение убытков в последующие периоды. Из-за санкций и закрытия рынка Европы для российского угля, следующий «ближайший» рынок сбыта для отечественных экспортеров - Индия, куда фрахт на 20 долл./т. выше, чем до Турции из Усть-Луги.

В октябре зафиксировано рекордное количество брошенных груженых поездов с углем на сети РЖД, которая практически парализована. Некоторые груженные составы простаивают более месяца в ожидании движения.

Продолжается тренд по нехватке локомотивных бригад (неофициальная причина - простой локомотивов из-за недостаточного количества локомотивных бригад в связи с низкими зарплатами в РЖД).

В первую очередь снижается экспорт угля из Кузбасса, Хакасии и Новосибирской области: суммарно на 15 млн т. по итогам января-сентября 2024 г. (к январю-сентябрю 2023 г.). Незначительная положительная динамика наблюдается только по Якутии и Дальнему Востоку.

Отгрузки на экспорт из Кузбасса в сравнении с 2021 г. упали на 27 млн т. или на 16%.

Из 130 российских угледобывающих предприятий 64 убыточны (данные на август 2024 г.).

Убытки российских угольных компаний по итогам января-августа 2024 г. подскочили в 2.7 раза до 116.9 млрд рублей, превысив прибыль, которая составила 112.0 млрд рублей (-71.2% к январю-августу 2023 г.). Таким образом, сформировался сальдированный убыток в размере 4.9 млрд руб. против прибыли более 316 млрд руб. годом ранее. Доля убыточных компаний увеличилась до 52% против 39% за аналогичный период прошлого года.

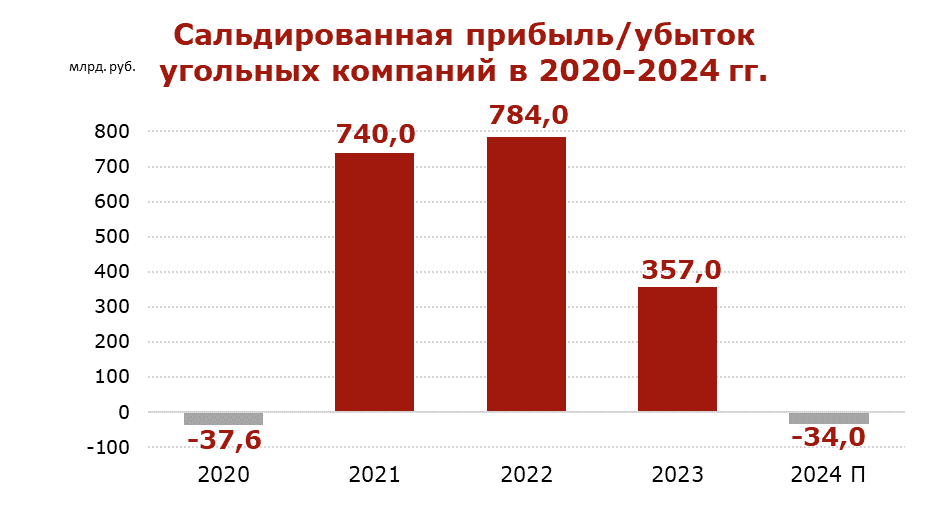

В 2023 г. прибыль угольных компаний России снизилась в 2.1 раза до 357 млрд руб. (-426 млрд руб. к 2022 г.). Однако в 2024 г. негативная динамика усилилась, что обусловлено падением цен на мировом рынке и резким увеличением себестоимости. По итогам года убыток отрасли прогнозируется на уровне 34.0 млрд руб. Последний раз совокупный аналогичный показатель наблюдался только в 2020 г., когда он составил 37.6 млрд руб.

Дополнительными факторами, продолжающими оказывать негативное влияние на финансовые результаты угольщиков, остаются ограниченные провозные возможности ж/д инфраструктуры, высокие ж/д тарифы, а также западные санкции.

Для многих российских поставщиков текущий уровень мировых цен и себестоимость делают экспорт угля убыточным, вынуждая их сокращать производство и отказываться от проектов по развитию новых угольных месторождений. Кроме того, продолжает действовать пошлина на коксующийся уголь.

С учетом новых рестрикций США санкции теперь охватывают более 50% экспортного объема, что приведет к еще большему сокращению российского экспорта угля как в 2024 г., так и в 2025 г.

Добыча угля в Кузбассе, основном угольном регионе России, где добывается высококачественный материал, по итогам января-сентября 2024 г. упала до 147.0 млн т. (-13.0 млн т. или -8.1% к январю-сентябрю 2023 г.). Совокупный экспорт российского угля за аналогичный период сократился до 148.1 млн т. (-15.7 млн т. или -9.6% к январю-сентябрю 2023 г.).

Coal center analytics (CCA)

Ракета-носитель «Союз-2.1б» стартовала с космодрома Восточный

Ракета-носитель «Союз-2.1б» стартовала с космодрома Восточный

Инвесторы вложили более 300 млрд рублей в проекты Забайкалья

Инвесторы вложили более 300 млрд рублей в проекты Забайкалья

Су-57 из Комсомольска-на-Амуре впервые участвует в авиашоу в КНР

Су-57 из Комсомольска-на-Амуре впервые участвует в авиашоу в КНР

Антидроновое оборудование установят в аэропорту Южно-Сахалинска

Антидроновое оборудование установят в аэропорту Южно-Сахалинска

На Камчатке село на мель рыболовное судно «Калам» с экипажем на борту

На Камчатке село на мель рыболовное судно «Калам» с экипажем на борту

Бюллетень EastRussia: аналитический обзор социальной сферы ДФО — осень 2024

Бюллетень EastRussia: аналитический обзор социальной сферы ДФО — осень 2024

Великая степь в ожидании лучших времён

Великая степь в ожидании лучших времён

Филиал Мариинского театра во Владивостоке будут строить и зимой

Филиал Мариинского театра во Владивостоке будут строить и зимой

Раз икринка, два икринка… цены выросли

Раз икринка, два икринка… цены выросли

Пульс угля — 28 октября: угольная промышленность в моменте

Пульс угля — 28 октября: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой аналитический обзор туристической отрасли ДФО — осень 2024

Бюллетень EastRussia: отраслевой аналитический обзор туристической отрасли ДФО — осень 2024