— Максим Александрович, думаю не будет преувеличением сказать, что одной из центральных тем дальневосточной деловой жизни в 2024 году было обсуждение сроков открытия погранперехода на Большом Уссурийском острове и тех возможностей, которые после этого появятся. Это и кратный рост турпотока, и межграничные автомобильные перевозки. Строительство самого перехода, необходимой инфраструктуры обсуждается на разных уровнях, каково положение дел на данный момент?

— За основу проекта пункта пропуска на Большом Уссурийском, был взят существующий МАПП в Калининграде. Пропускная способность этого пункта пропуска в теории должна быть до 400 транспортных средств в обе стороны. К моему большому огорчению, даже при таком хорошем пункте пропуска, когда мы его запустим, мы все равно не будем составлять конкуренцию нашим соседям — Еврейской автономной области, Приморскому краю и Амурской области, потому что наши соседи давным-давно уже работают в этом направлении. Международные перевозки у них появились раньше и у них границы намного проще, чем наши.

Создание пункта пропуска на Большом Уссурийском сопряжено с большими, на мой взгляд, трудностями, во-первых, потому, что там вся территория является затопляемой. Чтобы там что-то построить, нам нужно сначала территорию подготовить, обезопасить от паводков и наводнений, и для этого необходимо как минимум 25 гектаров земли поднять на 6 метров в высоту — намыть этот грунт с речного дна, перевезти его в нужное место. Мы с коллегами посчитали, что необходимо больше трех миллионов кубометров, так что это достаточно объемный и недешевый такой процесс.

— И это только под пункт пропуска?

—Да-да, это только под пункт пропуска и минимально необходимую инфраструктуру. Если говорить о расширении каком-то потенциальном, это колоссальная задача, которая может затянуться на непонятное количество лет.

— Если по соседям пробежаться, у них какая пропускная способность?

— Вот в Приморье пять автомобильных пунктов пропуска, некоторые в стадии модернизации, как например самый крупный — Пограничный. Сейчас он может обработать 150 транспортных средств в сутки — это фуры и в гораздо меньшем количестве автобусы. После завершения реконструкции пропускная способность должна составить 500 грузовых, 600 легковых автомобилей и 200 автобусов. Краскино сможет принимать до 750 транспортных средств в сутки — из них 650 грузовых автомобилей, сейчас это порядка 90 единиц.

Но замечу один важный вопрос на максимальную мощность, можно выйти только тогда, когда вся инфраструктура абсолютно будет готова. Как мы знаем, тот же самый пункт пропуска Каникурган под Благовещенском, он фактически работает уже третий год. Но до сих пор там не созданы все инфраструктурные объекты, которые там должны быть.

Они только недавно запустили пассажирское автобусное сообщение, а до этого обрабатывали 200 грузовых автомобилей в сутки, при проектной мощности 630. И это при том, что у них само расположение пункта пропуска не подразумевает какую-то огромную отсыпку участка и строить там намного проще.

Склад временного хранения, где груз проходит таможенную очистку, там еще не вышел на полную мощность. А это один из ключевых объектов международной логистической инфраструктуры на пункте пропуска.

— Что без СВХ невозможно работать?

— Без СВХ на самом пункте пропуска работать возможно, но в любом случае должна быть оформлена перевозка под таможенным контролем. На границе оформляется транзитная декларация и груз идет на СВХ уже в глубине России. Делать так могут только аккредитованные перевозчики, которых немного. И цены космические на такого рода перевозку. К примеру, очищенный груз с Дальнего Востока до Москвы, за машину мы отдадим 700 тысяч рублей, а неочищенный груз — обойдётся в миллион сто, миллион двести, то есть достаточно большая такая разница в цене.

— Хорошо, а почему за образец был взят пункт пропуска в Калининграде, а не тот же Канигурган? Когда вы сравнивали Канигурган и калининградский пункт пропуска, какие моменты на ваш профессиональный взгляд, есть в этих пунктах пропуска, которые следовало бы учесть в пункте пропуска на Большом Уссурийском?

— Буду говорить откровенно, к сожалению, я не знаю, кем и на каком уровне, было принято это решение, но принципиально, когда мы — перевозчики — поднимали вопрос о том, что нам необходим пункт пропуска, когда мы говорили об этом на всех площадках нам доступных, то мы ориентировались на Каникурган, но впоследствии почему-то Росгранстрой и другие структуры, что образцом должен быть Калининград.

Принципиально они практически ничем не различаются только пропускной способностью. Калининград максимум 400, Каникурган — 630. В итоге у нас получается четыре входа и четыре выхода: 4 досмотровых ворот на импорт и 4 досмотровых ворот на экспорт. То есть восемь транспортных средства одновременно могут в обе стороны досматриваться.

Слайд презентации проекта развития острова Большой Уссурийский - фото Егор Тимошенко пресс-служба развития Хабаровского края

Каникурган, по моему мнению, соответствует полностью всем современным требованиям, вплоть до того, что на пункте пропуска протянута везде оптоволоконная связь, соответственно и видеосигнал, и любые другие, скажем так, инструменты, которыми пользуется пограничная служба и федеральная таможенная служба, все это уже на цифре. И сама инфраструктура в принципе выстроена достаточно органично, она готова к большому количеству машин и, в принципе, справится. Это хорошо, это то, к чему нужно стремиться.

Когда мы говорим про Большой Уссурийский, вопросы у меня к другому. Представим, что в момент открытия он выйдет на мощность 40−50% от максимальной пропускной способности. Соответственно, у меня есть опасения и вопрос: куда все эти 200−250 транспортных средства поедут после пересечения границы? Вот дальше куда они будут деваться? На сегодняшний момент нет распределения транспортных потоков!

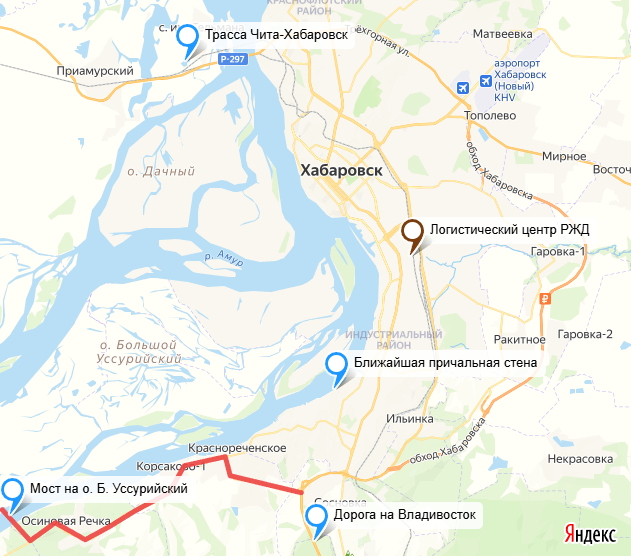

Смотрите, хоть и пункт пропуска находится в хабаровской агломерации, но, чтобы доехать до ближайшего сухого порта или до города Хабаровска, или до ближайшего тупика с железнодорожными путями, это достаточно большой промежуток по километрам — от 15 до 30 километров. И весь этот поток пойдет по действующим сейчас дорогам — будет проходить через населенные пункты — Осиновую речку, Корсаково-2, Рощино, частично в Краснореченское.

На максимуме пропускной способности, 200 машин в одну сторону, 200 машин в другую сторону ежедневно будут пролетать по этим селам! На мой взгляд это большая проблема. Поэтому нужно сейчас уже продумывать какой-то дублер, новый вход в объездную дорогу.

— То есть машины из Китая через свой мост заезжают на китайскую часть Большого Уссурийского, затем на пункт пропуска, там они не накапливаются, не разгружаются, так? То есть там СВХ не будет тоже?

— Стопроцентно достоверной информации пока нет. Тем не менее я видел бумагу, согласно которой предлагается построить и СВХ, и комплекс по обработке груза, с привлечением неких инвесторов. Но неважно, мы здесь его обработали или где-то в другом месте, все равно этот груз, который должен выйти с Большого Уссурийского и дойти до Хабаровска. Неважно, через склад, через СВХ или еще через что-то.

Поэтому я и постоянно и говорю, скажем так, при всех удобных случаях, и постоянно, скажем так, дергаю за все ниточки. Ребята, давайте мы не будем ждать открытия пункта пропуска, а потом сломя голову бежать и думать, что же нам делать. Давайте мы уже сейчас поймем куда мы будем перенаправлять грузовые потоки.

Понятно что у нас есть причальные стенки в районе улицы Алеутской, где можно там с какими-то баржами поработать, понятно что у нас есть второй Хабаровск, где условно можно груз обработать и поставить на железную дорогу, понятно что у нас есть груз который пойдет напрямую транзитом допустим, или уже обработанным, очищенным, с оплаченными таможенными декларациями, пойдет у нас в разные уголки России, но все равно мы должны уже сейчас понимать куда и как.

Более того, вот мы сейчас говорим про инвесторов, которые должны нам построить какие-то логистические комплексы, терминалы и так далее. Но любой инвестор должен понимать, а точно ли к нему придет этот груз, или он поставит свой логистический какой-то комплекс, в какой-то локации, которая только ему известна и понятна, а груз потом пойдет мимо него.

Я с несколькими потенциальными инвесторами разговаривал, и никто не понимает, а как же это будет на самом деле. А может быть, правительство выбьет все-таки денег, и мы отсюда из Осиновой речки пойдем сразу в объезд, в объездную дорогу пойдем? Там буквально 40 километров, и тогда уже другой коленкор.

Красным выделен участок дороги, проходящий через населенные пункты. исходное изображение - Яндекс.Карты

На мой взгляд, идеальным решением было бы вот с момента входа сделать прокол на объездную дорогу. Если мы сделаем здесь объезд всех вот этих деревень, которые у нас здесь по дороге, тогда все понятно, тогда мы уже понимаем, что груз выходит с острова и идет в конкретную локацию, на которой сортируется, обрабатывается и тут уже точно грузовые потоки никому не причинят дискомфорта, и будут оперативно прямо на федеральной дороге обрабатываться с последующим транзитными отправками.

Предварительно мы проговаривали это с правительством Хабаровского края, предпроект есть уже, и мы у нас есть договоренность, что сейчас в январе мы будем его обсуждать.

— По стоимости понятно, во что обойдётся эта дорога в 40 километров? По времени? Ведь объезд Хабаровска сколько строили...

— На обход Хабаровска потратили 47 млрд рублей (в ценах 2022 года – прим. ред.) и строили почти пять лет, но тут нам нужна дорога попроще. Эта трасса необязательно должна соответствовать требованиям федеральной дороги, там предполагается всего две полосы, по одной в каждую сторону. При этом важно, чтобы она имела весогабаритный контроль, соответственно, водители будут понимать, что нельзя дорогу разбивать и будут ехать в соответствии с требованиями.

По стоимости пока не скажу — тут многое зависит от конкретного маршрута, какие грунты итп. Чтобы смету прикинуть, надо автодорожников привлекать.

Что касается сроков, то средний строительный цикл — 3-5 лет: с момента проектирования, до получения финансирования и до момента открытия. То есть, если пофантазировать, что процесс начнется в наступившем 2025-м, то в лучшем случае дорога появится в 2028-м.

— Хорошо, давайте моделировать ситуацию — мы остаемся с нынешней транспортной инфраструктурой. Основной объем груза пойдет транзитом, небольшая его часть осядет в Хабаровске?

— На сегодняшний момент основной груз транзитом не уйдет. Повторюсь, не каждый перевозчик имеет статус таможенного перевозчика, а только таможенные перевозчики могут делать транзит с дальнейшей очисткой где-то в других российских территориях. Тут кстати есть очень важный момент, который осложнит жизнь отечественным перевозчикам: с 1 марта 2025 года заработает постановление нашего правительства, которое будет разрешать нахождение водителей сопредельного государства на территории России до 7 дней. Это значит, что уже сегодня на рынке именно российско-китайских перевозок, складывается очень нехорошая тенденция: чтобы нашим водителям заехать на территорию КНР, необходимо пройти достаточно сложную процедуру, получить аккредитацию, разрешение китайской стороны, так называемый «дозвол», но китайская сторона дает настолько мало этих дозволов, что российским перевозчикам просто уже не въехать на территорию Китая.И на фоне этого мы видим, что китайским водителям разрешают проезд на территорию России упрощенный и нахождение на территории России семь дней.

— Да, это проблема, требующая отдельного обсуждения, и мы обязательно проговорим все риски, но давайте вернемся к пункту пропуска. Куда дальше поедут фуры, если они не пойдут сразу на «Обход Хабаровска»? Они что, пойдут в город?

— Да. Сейчас другого варианта нет. Ближайшая точка, где есть ж/д тупик — это улица Алеутская в Индустриальном районе, в том же районе есть станция «Красная речка», но там инфраструктура дорожная абсолютно не готова к такому объему груза.

Они могут поехать дальше вглубь Хабаровска к терминально-логистическому центру РЖД… Вы представляете, что будет, если запустить в город эти 200-300, а то и 400 фур в город? А если ничего не делать, они туда и поедут.

Можно рассматривать разные варианты, чтобы этого не допустить, но главным и принципиальным, я считаю, строительство дороги, которая соединит пункт пропуска с Владивостокским шоссе. Тогда появится понимание и возможность организовать там ТЛЦ и распределить этот поток. Но начинать, по-хорошему, надо было, как говорится «еще вчера».

«Амур» - «Сибирь»

«Амур» - «Сибирь»

Роспотребнадзор проверит консервы «Сайра приморская» из-за подмены рыбы

Роспотребнадзор проверит консервы «Сайра приморская» из-за подмены рыбы

Режим ЧС из-за перемерзания труб ввели в поселке Холодный на Колыме

Режим ЧС из-за перемерзания труб ввели в поселке Холодный на Колыме

50-километровая велотропа появятся на Русском острове во Владивостоке

50-километровая велотропа появятся на Русском острове во Владивостоке

Центр культурного развития откроется в Магадане

Центр культурного развития откроется в Магадане

В Советской Гавани ввели режим ЧС из-за непрекращающегося снега

В Советской Гавани ввели режим ЧС из-за непрекращающегося снега

С майнингом намаешься

С майнингом намаешься

Тигры идут

Тигры идут

Почти 10 млрд рублей выделили на экономическое развитие Приморья

Почти 10 млрд рублей выделили на экономическое развитие Приморья

Пульс угля — 27 января 2025: угольная промышленность в моменте

Пульс угля — 27 января 2025: угольная промышленность в моменте

Бюллетень EastRussia: отраслевой аналитический обзор авиастроения ДФО — зима 2025

Бюллетень EastRussia: отраслевой аналитический обзор авиастроения ДФО — зима 2025

Пункт пропуска на Большом Уссурийском — гладко на бумаге?

Пункт пропуска на Большом Уссурийском — гладко на бумаге?