Добыча золота

Ряд дальневосточных регионов наращивает объемы золотодобычи. Компании увеличивают инвестиции в добычу драгметалла в том числе на фоне благоприятной рыночной конъюнктуры. В частности, по состоянию на 22 декабря цена на золото составила 2 621 доллар США за унцию, а осенью цены поднимались выше 2 770 долларов. В 2025 г. прогнозная средняя цена оценивается в 2 875 долларов за унцию (рост на 37% с начала года).

Недропользователи Магаданской области за январь-октябрь 2024 г. произвели 46,3 тонны золота, что на 11% больше, чем за аналогичный период 2023 г. В частности, выпущено 30,7 тонн рудного золота и 15,6 тонн россыпного. Производство серебра за десять месяцев в регионе составило 352,5 тонн. Большую часть добычи золота на Колыме обеспечивают АО «Полюс Магадан» (ПАО «Полюс»), АО ЗРК «Павлик» (ИК «Арлан»), АО «Сусуманзолото» (УГМК), АО «Серебро Магадана» и ООО «Омолонская золоторудная компания» («Полиметалл»). Добычу серебра осуществляют АО «Серебро Магадана» (рудники «Дукат», «Лунное», «Перевальное») и ООО «Омолонская золоторудная компания», а также ООО «Агат» и СП ЗАО «Омсукчанская ГГК».

По итогам 2024 г. объем производства золота в Якутии может составить порядка 54 тонн, что на 8% больше, чем в 2023 г. Основными предприятиями республики являются рудники Гросс и Таборный (Nordgold), Нежданинский ГОК «Полиметалла», проекты компаний «Полюс Алдан» (Куранахское рудное поле) и «Селигдар». К 2025 г. Nordgold планирует расширить мощность производства кластера «Гросс» (рудники «Гросс» и «Таборный», проект развития «Токко», оператор – ООО «Нерюнгри Металлик») до 26 млн тонн руды в год (на 16 млн тонн).

В том числе недропользователь рассчитывает вовлечь в переработку бедные руды с бортов месторождений проекта. В дальнейшем компания планирует построить фабрику для извлечения золота из растворов. Ежегодный объем производства золота в рамках кластера «Гросс» на сегодняшний день достигает 15 тонн. Суммарные запасы и ресурсы золота по месторождениям кластера оцениваются в более чем 400 тонн. «Полюс Алдан» намерен по итогам года нарастить добычу на Куранахской группе месторождений на 31% относительно 2024 г., до 9,7 тонн.

Недропользователи Хабаровского края в январе-октябре 2024 г. обеспечили 22,62 тонны золота, что соответствует результату за аналогичный период годом ранее. Из общего объема 19 тонн произведено на месторождениях рудного золота, 3,62 тонны – на россыпных месторождениях. Добычу рудного драгметалла в регионе ведут ООО «Многовершинное» (Highland Gold) и ОАО «Охотская горно-геологическая компания» («Полиметалл»). В добыче россыпного драгметалла высокие показатели за отчетный период обеспечили компании «ДВ Ресурсы», «Восток», «Золото Керби», «Заря», «Арсзолото», «Амгунь» и «Артель старателей «Прибрежная». По итогам года добыча в регионе составит около 28 тонн золота, что находится на уровне прошлого года.

В Хабаровском крае «Полюс» намерен осваивать месторождение Чульбаткан (район им. Полины Осипенко), где объем капитальных расходов оценивается в 600-800 млн долларов (предварительно). Начало производства намечено на 2029 г. Его объем должен составить 300 тыс. унций золота в год.

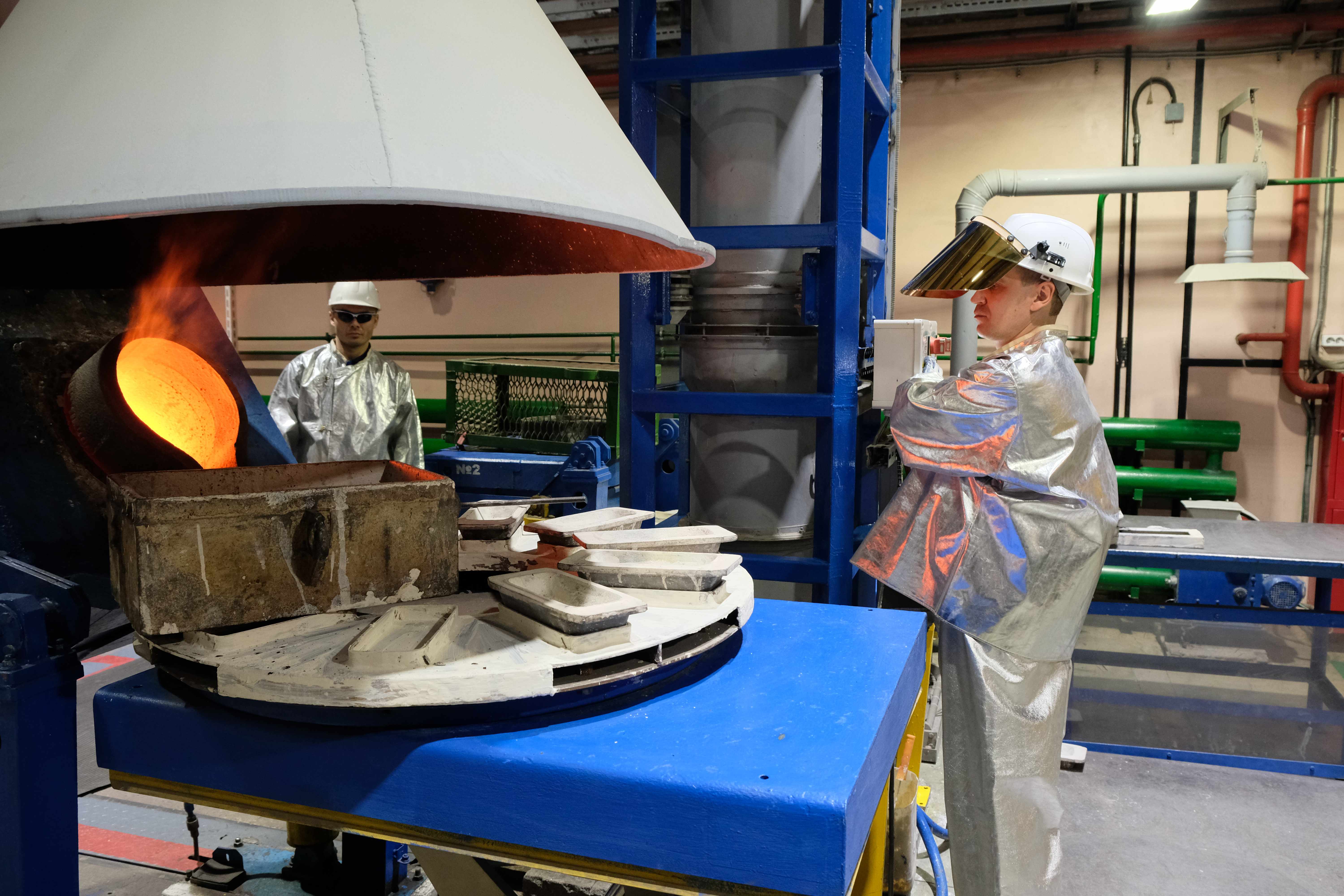

Тематическое фото. автор/источник: Vladimir Tretyakov/Shutterstock

Таким образом, «Полюс» претендует на второе место среди наиболее крупных мировых золотодобытчиков после американской компании Newmont. Запуск трех проектов в Иркутской области и Хабаровском крае позволит «Полюсу» увеличить производство до 6 млн унций золота к 2030 г., что в два раза больше текущего показателя. Между тем Newmont к 2030 г. рассчитывает нарастить производство на 20%, до 8,3 млн унций. Пока «Полюс» занимает четвертое место по добыче золота в мире с показателем 2,75–2,85 млн унций (после Newmont, а также канадских Barrick и Agnico Eagle) и находится на первом месте в России.

Также в Хабаровском крае на первый квартал 2025 г. намечен запуск второй автоклавной линии Амурского гидрометаллургического комбината (АГМК-2, вторая очередь предприятия) АО «Полиметалл» («Мангазея Майнинг») в Амурском районе. Объем инвестиций в строительство достиг суммы около 61,5 млрд рублей. При этом ранее АГМК-2 предполагалось запустить уже к концу 2024 г. – в мае 2023 г. «Полиметалл» сообщил о переносе запуска второй очереди АГМК на вторую половину 2024 г. в связи с заменой части оборудования.

В ноябре текущего года «Полиметалл» получил разрешение на запуск энергопринимающей установки АГМК-2 для обеспечения объекта электроэнергией. Напомним, что АГМК специализируется на переработке упорных золотосульфидных концентратов методом автоклавного окисления. Проектная производительность предприятия составляет 250–300 тыс. тонн концентрата в год. Вторая линия автоклавного отделения предназначена для переработки дважды упорных концентратов – переработки руд с Нежданинского (Томпонский район Якутии), Майского (Чаунский район Чукотского АО) и Воронцовского (Свердловская область, Краснотурьинский городской округ) месторождений компании.

В Чукотском АО объем добычи золота в январе-октябре текущего года составил 19,9 тонн золота, что на 2% больше, чем за аналогичный период прошлого года. Добыча серебра за отчетный период составила 88,2 тонны, что на 8% меньше, чем за аналогичный период годом ранее.

Рудное золото на Чукотке производят АО «Чукотская горно-геологическая компания», ООО «Рудник Валунистый», ООО «Канчалано-Амгуэмская площадь», АО «Базовые металлы» (активы Highland Gold), ОАО «Рудник Каральвеем» (УК «Золотые проекты»), ООО ЗК «Майское» (АО «Полиметалл»). Предприятия Highland Gold произвели 12,7 тонн золота (более 60% от всей добычи драгметалла в регионе). ОАО «Рудник Каральвеем» выпустило 1 306 кг, результат ЗК «Майское» составил 3 371 кг. Добычу серебра обеспечивают АО «Чукотская горно-геологическая компания» (77,3 тонн) и ООО «Рудник Валунистый» (6,8 тонн). О добыче серебра также отчитались работающие на россыпях ООО «Трансмагистральстрой», ООО «Артель старателей «Чукотка» и ООО «Гранит».

Стоит отметить, что запуск Баимского горно-обогатительного комбината в Билибинском районе (ООО «ГДК «Баимская», управляющая компания «Рускапитал») на базе золото-медного месторождения Песчанка перенесен с 2028 г. на 2029 г. Общий объем инвестиций в проект оценивается в 1 трлн рублей, в строительство из этой суммы уже вложено более 250 млрд рублей. В частности, построены взлетно-посадочная полоса, база для водителей в Билибино, закуплена техника для доставки грузов. Продолжаются работы по возведению вахтового поселка на 5 тыс. человек. Среднегодовой объем производства в течение первых десяти полных лет эксплуатации должен составить 300 тыс. тонн меди и 490 тыс. унций золота в год.

Сокращение добычи золота зафиксировано в Амурской области. В январе-октябре в регионе было произведено 15 965 кг золота, что на 17,2% меньше, чем за аналогичный период 2023 г. В том числе производство рудного драгметалла сократилось на 22,6% (до 8 979 кг), а россыпного – на 9% (до 6 986 кг). Больше всего драгметалла в области производят предприятия группы компаний «Атлас Майнинг» (УГМК). В частности, ООО «Маломырский рудник» выпустило 3 595 кг золота, что на 6,8% меньше, чем за десять месяцев прошлого года. Результат АО «Покровский рудник» составил 2 712 кг, снизившись на 21,7% относительно аналогичного периода годом ранее. ООО «ТЭМИ» произвело 576 кг золота, сократив показатель в 2,7 раз. Напротив, рост своего небольшого производства продемонстрировало ООО «Албынский рудник» - на 11,1%, до 321 кг.

Между тем ООО «Березитовый рудник» (Nordgold) за десять месяцев текущего года выпустило 687 кг золота, снизив объем добычи на 5,8%. Результат АО «Прииск Соловьёвский» составил 2 946,3 кг золота, из них 1 088,3 кг рудного золота. На россыпях лидерами по объему добычи, помимо «Прииска Соловьёвский», являются компании «Маристый», «Хэргу», «Россзолото», «Могот», ЗДП «Зимовичи», ЗДП «Коболдо», «Александровская-1». Известно, что ООО «Маристый» (ООО УК «ХАС Групп») произвело 785,9 кг (рост на 49%), ООО «Россзолото» выпустило 329,9 кг (снижение на 9,3%), результат ООО «Хэргу» составил 455,8 кг (снижение на 2,2%).

Ряд новых проектов горнодобычи планируется реализовать в Забайкальском крае. Компания «Промышленные инвестиции» В.Свиблова рассчитывает инвестировать более 150 млрд рублей в разработку Лугоканского месторождения (Газимуро-Заводский район). Проект включает строительство ГОКа мощностью до 14 млн тонн руды в год. Ресурсная база месторождения составляет более 150 тонн золота, 600 тыс. тонн меди и 1 300 тонн серебра. До конца текущего года ожидается завершение первого этапа строительства ГОКа на Култуминском полиметаллическом месторождении (Газимуро-Заводский район), принадлежащего Highland Gold В.Свиблова. Плановая мощность ГОКа – 13 млн тонн руды в год. Месторождение содержит 820 тыс. тонн меди, 190 тонн золота и 1,4 тыс. тонн серебра.

Между тем «Мангазея Майнинг» рассчитывает к концу 2025 г. увеличить мощность ЗИФ «Наседкино» в Могочинском районе до 2,4 млн тонн руды в год (в первом квартале 2025 г. должен быть достигнут показатель в 1,9 млн тонн в год), что позволит в 2026 г. выйти на уровень производства в 4 тонны золота.

Также ООО «Рудник Апрелково» (UDS Golden Group[1], прежний владелец – Nordgold) планирует получать до 1,5 млн тонн руды в год на месторождении Погромное (Шилкинский район). Компания намерена осуществлять отработку всех остаточных запасов окисленной балансовой и забалансовой руды открытых горных работ. Nordgold вел добычу на руднике в 2007-2017 гг. UDS Golden Group рассчитывает инвестировать в этот проект 967,6 млн рублей. Запасы месторождения оценивались Nordgold в 49 тыс. унций золота.

Алмазы – добыча и экспорт

В сфере добычи алмазов АК «АЛРОСА» рассчитывает в 2025 г. подготовить инвестиционный проект подземной разработки кимберлитовой трубки «Юбилейная» в Мирнинском районе Якутии. Разработку трубки осуществляет Айхальский ГОК (открытым способом). Производительность карьера составляет 5,2 млн тонн руды в год. Балансовые запасы по трубке «Юбилейная» (по состоянию для открытой и подземной отработки) оцениваются в 105,89 млн карат алмазов. Забалансовые запасы составляют 28,45 млн карат.

Натуральный алмаз, добытый в кимберлитовой трубке. автор/источник фото: Bjoern Wylezich/Shutterstock

Однако «АЛРОСА» сообщила о планах временно остановить работу на менее рентабельных месторождениях в 2025 г., что связано со снижением второй год подряд цен на алмазы на мировом рынке и с санкционными запретами на поставку российских алмазов (в страны G8, Евросоюз). Глава компании П.Маринычев назвал оптимизационные мероприятия необходимыми для снижения затрат.

В «АЛРОСА» не уточняли возможные объекты для оптимизации. Среди активов наиболее бедными рудами отличаются россыпные месторождения компании «Алмазы Анабара» - 0,2 карата на тонну (в среднем на активах – 1,5 карата). Доля «Алмазов Анабара» в общем производстве «АЛРОСА» составляет лишь около 4%. Не исключено, что производство алмазов приостановят именно «Алмазы Анабара». При этом горно-обогатительные комбинаты компании (их шесть) должны продолжить работу. Накопленные запасы «АЛРОСА» оцениваются в 12-13 млн карат.

В начале ноября текущего года стоимость бриллиантов на мировом рынке снизилась до максимально низких значений с 2015 г., на что повлиял избыток алмазного сырья. По итогам первой половины 2024 г. выручка «АЛРОСА» сократилась на 4,6% относительно аналогичного периода 2023 г., до 179,46 млрд рублей, операционная прибыль снизилась в 1,94 раза, до 37,83 млрд рублей. Сокращение чистой прибыли «АЛРОСА» за полгода составило 34%, до 36,62 млрд рублей. Напомним, что по итогам 2023 г. добыча «АЛРОСА» снизилась на 2,8% относительно 2022 г., составив 34,6 млн карат. По итогам текущего года «АЛРОСА» намерена выпустить 33 млн карат, что на 4,6% меньше, чем годом ранее.

Мировой лидер по объемам огранки, Индия (90% огранки в мире), в сентябре 2024 г. снизила импорт алмазов из России почти в 25 раз, до 37 тыс. карат и в 74 раза в стоимостном отношении, до 1,5 млн долларов. В стране на фоне избытка запасов намерены снижать импорт по крайней мере до конца текущего года. Суммарный ввоз драгоценных камней из других стран в Индию в сентябре снизился на 23%, до 1,43 млн карат. Ожидается и общее сокращение объема предложения алмазов на мировом рынке в ближайшие десять лет на 10%, до 110-120 млн карат.

Стоит отметить, что «Алмазы Анабара» намерены развивать добычу золота и к 2030 г. выйти на годовой показатель объема в 3,2 тонны драгметалла, после ввода ЗИФ на Дегдеканском месторождении в Магаданской области (приобретено в 2024 г.). Разведанные запасы месторождения оцениваются в 100 тонн золота. Его ввод в эксплуатацию намечен на 2029 г. Также в 2025 г. «Алмазы Анабара» рассчитывают приступить к опытно-промышленной разработке россыпного золота месторождения Хаптасыннах-2 в Якутии, которая будет проводиться параллельно с разведочными работами и подсчетом запасов. Работы будут вестись в рамках проекта «Золотодобыча на россыпных месторождениях Хаптасыннах-2 и Бороску-Унгуохтах». Суммарные запасы по двум участкам составляют 786,6 кг драгметалла (С1+С2).

Железо и редкоземельные металлы

В Еврейской АО продолжается снижение производства железной руды. За январь-октябрь 2024 г. погрузка железной руды на ДВЖД в Еврейской АО составила 1,9 млн тонн, что на 9,7% меньше, чем за десять месяцев прошлого года. Освоением железорудных месторождений в регионе занимается IRC Ltd, железорудный концентрат производится на горно-обогатительном комбинате на базе Кимканского и Сутарского железорудных месторождений (ООО «Кимкано-Сутарский ГОК»). В настоящее время недропользователь реализует проект по строительству рудника на Сутарском месторождении, запасы которого составляют 491,2 млн тонн руды. Необходимость реализации проекта связана с истощением запасов на Кимканском месторождении. Железорудный концентрат поступает на экспорт в Китай.

В Якутии входящее в «Мечел» ООО «Якутская рудная компания» с начала эксплуатации в апреле 2023 г. к концу августа текущего года добыло свыше 520 тыс. тонн железной руды на Сиваглинском месторождении (Нерюнгринский район). С 2024 г. проект должен выйти на проектную мощность в 1,2 млн тонн руды. К 2035 г. компания оценивает уровень добычи на месторождении в 3,5 млн тонн руды.

В Забайкальском крае АО «Висмут» («ГеоПроМайнинг» Р.Троценко) планирует в 2025 г. запустить в эксплуатацию ГОК на железорудном месторождении Железный кряж (Калганский район). Мощность предприятия должна составить 2,5 млн тонн железной и 850 тыс. тонн золотосодержащей руды. Запасы месторождения – 18,5 тонн золота, 2,4 тонны серебра, 28,2 млн тонн железной руды и 13 110 кг забалансовых запасов висмута. Объем инвестиций в проект оценивается в 7,9 млрд рублей.

Тем временем в правительстве вернулись к вопросу освоения крупного месторождения редкоземельных металлов – Томторского в Якутии (Оленёкский район). В ноябре президент РФ В.Путин в ходе встречи с первым вице-премьером Д.Мантуровым поручил решить вопрос о реализации проекта освоения Томторского месторождения. Со своей стороны Д.Мантуров в качестве основной проблемы проекта назвал поиск наиболее подходящей технологии.

К 2023 г. на месторождении в полном объеме завершены геологоразведочные работы, госкомиссией по запасам утверждены запасы полезных ископаемых. Прогнозные ресурсы Томтора составляют 1 640,389 тыс. тонн редкоземельных металлов (скандия, ниобия и др.), что делает его одним из крупнейших в мире. Также оно характеризуется значительными запасами фосфора и железа.

Лицензией на разработку Томтора владеет ООО «Восток Инжиниринг» (дочерняя компания ООО «ТриАрк Майнинг»[2]), но не исключена национализация актива и смена собственника, которым может стать структура «Роснефти». Ранее глава НК «Роснефть» И.Сечин выступил с поддержкой передачи судостроительного комплекса «Звезда» (Приморский край) «Объединенной судостроительной корпорации» (ОСК) и предложил направить высвобождающиеся средства «Роснефтегаза» на освоение Томторского месторождения. Глава Якутии А.Николаев со своей стороны заявлял о проблемах неэффективного управления месторождениями редкоземельных металлов.

Подробную информацию и аналитику по этой и другим актуальным темам можно найти в еженедельном бюллетене EastRussia.

[1] Ижевск, учредители – крупный удмуртский бизнесмен А.Чулкин, ООО «Райз» (Магадан).

[2] 90,91% компании-оператора проекта контролируют менеджеры группы «ИСТ» В.Ресин и А.Алешин. Ранее в проекте участвовал «Ростех» через СП с группой «ИСТ», но в 2019 г. госкорпорация вышла из проекта.

Гастрофестиваль впервые пройдет в рамках «Берингии» на Камчатке

Гастрофестиваль впервые пройдет в рамках «Берингии» на Камчатке

Добыча угля увеличилась на 28% в Якутии

Добыча угля увеличилась на 28% в Якутии

Инвестор ищет подрядчика для строительства курорта «Парк «Три вулкана» на Камчатке

Инвестор ищет подрядчика для строительства курорта «Парк «Три вулкана» на Камчатке

Добыча золота в 2024 году превысила прежний результат в Хабаровском крае

Добыча золота в 2024 году превысила прежний результат в Хабаровском крае

11 образовательно-производственных кластеров откроются в 2025 в ДФО

11 образовательно-производственных кластеров откроются в 2025 в ДФО

Экспортные перспективы Дальнего Востока – не Китаем единым

Экспортные перспективы Дальнего Востока – не Китаем единым

Пульс угля — 20 января 2025: угольная промышленность в моменте

Пульс угля — 20 января 2025: угольная промышленность в моменте

Почему доллар сдает позиции, а рубль укрепляется

Почему доллар сдает позиции, а рубль укрепляется

Бюллетень EastRussia: аналитический обзор судостроения ДФО — зима 2025

Бюллетень EastRussia: аналитический обзор судостроения ДФО — зима 2025

Территория страха: в Приморье разрабатывают меры по борьбе с тиграми-людоедами

Территория страха: в Приморье разрабатывают меры по борьбе с тиграми-людоедами

Внешняя торговля России в 2024 году: главные вопросы и возможности дальневосточных предпринимателей

Внешняя торговля России в 2024 году: главные вопросы и возможности дальневосточных предпринимателей